美元负利率和金价关系_美元负数

1.国际金价若崩盘,会带来什么样的后果?

2.金价上升的主要原因?

3.全球"负利率"已成趋势 还有哪些投资最有"期待值

4.金价暴跌的原因

国际金价若崩盘,会带来什么样的后果?

一个国家,一种货币。如果这个国家货币发行1亿元是合理的,无论从市场中性利率的角度,还是从潜在增长率的角度。那么这个国家最终发行货币会选择正好1亿,多于1亿,还是少于1亿。

大多数国家,会发行超过需求的货币。

为什么大部分国家会选择尽量多的发行货币?因为涨价相比于降价好接受,有人形象地比喻说,央行宽松的过程,其实就是个经济兑水的过程。兑水,看上去东西多了,但是味道淡了。一罐蜂蜜稀释成很多罐,大家看着这么多罐头信心就足了。

市场经济最大的敌人是什么?是信心不足。而兑水之后大多数情况下,是能够增强信心的。一个国家人民有信心,政局稳定,经济繁荣就可以期待。

所以,大多数国家都会选择超过正常需求货币数量发行。这只是个程度问题。为什么如今美元现在还是比较强势?因为美国虽然也兑水,但是相对于日本和欧盟,兑得少多了。后者是负利率的现状。

好了,货币兑水增强了信心,但是兑水不能无限兑,蜜罐子里面的蜜味道越来越淡,最后是会被人发现的。所以,货币超发就是一种税收,税收的核心“拔鹅毛还不让鹅叫唤”。如果被鹅发现了,那么人们就会全部将货币继续洒出去,去投资,消费。反正今天买东西,一定比明天划算。这个时候,没有储蓄的货币全部去流通在市场,就是恶性通货膨胀。

简单总结:技术所有国家都超发货币,只是有些程度严重,有些程度温和。那么所有货币相对来说,有强有弱。但是从长期看,所有的货币都应该是贬值的。有些国家由于恶性通货膨胀,贬值会更加惊人。

那么,黄金,就是现阶段公认的避险工具。如今的传统避险工具是黄金和美国国债。其他货币有风险,美国国债作为巨量发行,略有收益的投资产品,是不错的选择。毕竟如果日元贬值,我们说的是日元相对于美元贬值。那么美国国债既有利息,也有升值。

而如果美元出了问题,实施了宽松,即使你买美国国债,也会贬损价值。此时,你就要选择一种国际货币来替代美元。现如今,还是只有黄金。在1987年美股崩盘的那一刻,先是股市暴跌,资金涌入美元,美元指数上升,继而美元指数下跌,资金又涌向黄金。

所以,黄金什么情况下崩盘?一个情况是黄金作为国际通用投资品被替代,比如被一种数字货币,现阶段,还没有这个危险。另一个情况就是美元大幅度的升值,美国人不宽松,紧缩到一定程度。两者都可以实现。

但黄金崩溃几率很小。在现如今的经济阶段。我们看到了全球一个宽松的趋势。并没有发生根本性的转变。

金价上升的主要原因?

金价最近暴涨原因:

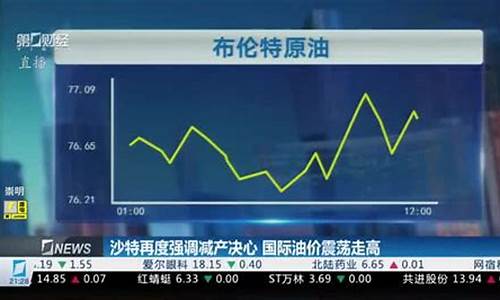

1、黄金大涨的最大推手是美联储降息预期:金价是直接与美元对标的,在特朗普一再强调美元应该降息以及美联储部分官员的鸽派言论支撑下,市场对于美元降息的预期极为强烈,降息必然会带来美元的贬值,与之相对的黄金价格大幅飙升也就是理所当然的了。

2、地缘政治摩擦带来的避险支撑:2019年全球地缘政治冲突不断,尤其是美伊之间一直剑拔弩张,全球霸主美国与地区强国伊朗之间爆发战争的可能性一直为投资者所担忧;中美贸易纠纷愈演愈烈始终看不到解决的征兆,这些风险事件相当大的增加了投资者的恐慌情绪,作为避险首选的黄金自然而然的收到了大量资金的追捧,金价不断上扬。

3、全球经济衰退影响:全球主要经济体都出现了不同程度的衰退,美国更是出现了长短期国债收益率倒挂,这被视为美国经济走向衰退的警告,随着全球经济的放缓,主要央行纷纷采取宽松政策,释放出大量的资金,而其中大部分流向了安全性更高的黄金等资产。

4、实物黄金需求的增长:中国和印度顶级买家的实物需要一直强劲,各国央行也不断增加黄金储备,19年以来全球黄金储备同比增加了71%,俄罗斯为了削弱美国制裁对卢布的影响,黄金储备更是超过了2200吨,央行的买入也是金价的一大支撑。

全球"负利率"已成趋势 还有哪些投资最有"期待值

目前,在全球“负利率”局面渐成趋势的大环境下,银行理财产品收益率的长期走低已经是大势所趋。那么,除了传统的银行理财产品之外,在“负利率”的环境下,还有哪些投资机会值得关注,哪些品类值得投资,成为了眼下大家普遍关注的焦点。但实质上,投资的机会也是此消彼长,除了固定收益类产品之外,也有不少投资品类的“期待值”正在上升。在此介绍几种,不妨作参考。

传统固定收益类产品:锁定互联网银行、中小银行

根据记者从各家商业银行了解,虽然固定收益类产品的收益率一直往下走,但也有少数理财产品收益率仍在5%以上。

以微众银行的理财产品“阳光年年盈”为例,年化收益率为5%,投资门槛为1000元起,相比常规的银行理财产品,投资门槛较低。不过值得注意的是,该产品属于万能型保险,最低的保证收益率为3.5%,也就是说5%只是预期收益,虽说兑付的机率较高,但仍有不确定风险。该产品购买后有15日的犹豫期,保单生效的500日内赎回费用高达2%,但500日后可免费赎回。

而根据融360统计,在7月份新发的理财产品中,收益率排名前三的银行分别为渤海银行、泰安银行及齐鲁银行,平均预期收益率分别为4.27%、4.21%、4.17%,稳健型投资者也可关注。

“从不同类型的银行理财产品看,城商行及股份制银行的收益最高。由于国有银行发行的低收益保本类理财产品比例较大,为此收益相对降低。在收益率继续下降的情况下,建议投资者可购买中小银行的产品。”融360理财分析师王梦升表示。

黄金:可选择实物金或与黄金挂钩的ETF

通胀预期在中短期内依然强烈,虽然“负利率”让固定收益类产品的收益下降,但这时候黄金却迎来了投资机会。今年以来,金价上涨了近30%,不少错过上半年机会的投资者都扼腕叹息。但实质上,下半年黄金仍有投资机会。

“在未来半年和一年的时间内,我们看好黄金,原因有两点:第一,今年美国再加息预期非常小;第二,地缘政治的影响使得黄金避险需求增大。”海通证券研究所所长助理钟奇在日前举行的广发银行财富论坛上对记者表示,黄金走势和美国的实际利率关系最强,而全球的实际利率都往下行,这种下行趋势将倒逼美国往前走。

钟奇预计,在未来的两三年内,如果美国不加息,黄金可涨至1450美元左右;但如果美国加息,才是黄金大牛市的开始,金价不排除冲击2000美元的可能。

“黄金股和黄金资产在未来以及未来的一年中有非常强的资产配置作用。”钟奇表示,对于投资者而言,有两种方式参与黄金投资:如果是风险偏好大的,可选择黄金期货、与黄金挂钩的股票等;如果是风险偏好低,则选择实物金作投资较为稳健。

具体到投资产品而言,对于风险偏好低的“小白”客户来说,工行、微众银行、京东金融的实物金产品都是不错的选择。如京东金融的“京生金”,是一款定期的互联网黄金投资产品,用户申购后,不管金价涨跌,每天均会增长黄金克数,投资的实物黄金的价格也低于实体店。

据悉,“京生金”第一期推出60天、75天、90天3个期限的定期产品,投资者年化生金率分别为1.78%、1.98%及2.18%。与普通的实物金相比,“京生金”更划算的地方在于,用户的收益将来自两块,除了因金价波动产生的收益外,还有实物金“生金”的克数收益。

例如,投资者购入年化生金率为3%、期限1年的产品1000元,成交单价为250元/克,则投资者成交数量为4克,到期将获利的黄金收益克数是4*3%*365/365=0.12克。如果到期黄金单价为260元/克,到期本金与利息收益总计1040+31.2=1071.2元。

与黄金挂钩的权益类产品,则有黄金ETF或其他与贵金属投资挂钩的股票、基金产品,比如华安易富黄金等,属于规模较大的ETF,目前通过微众银行等网络渠道购买,可免申购费用,赎回费率也较低。

海外投资:可开始尝试布局

在人民币汇率承压的大环境下,再加上投资目光的“出海”趋势日受关注,就投资价值而言,越来越多投资者考虑“走出去”投资,但却苦于找不到投资的方向或产品。海外投资值得关注的领域到底有哪些?

侨外投资集团总裁丁颖对记者表示,在目前的投资环境下,海外有两个领域具备不错的投资机会:“第一个,是海外不动产投资。针对不同投资项目而言,我认为海外的不动产投资,特别是欧洲房产投资拥有非常好的机会。在海外房产投资类型中,海外学区房将成投资热宠,其中包括美国、葡萄牙、西班牙、希腊、塞浦路斯、韩国等十多个国家的优质房源。第二个,是通过身份获取实现资产增值,取得绿卡不仅是海外投资其中一个重要收益,还能确保你在海外拥有比非绿卡持有者更多的投资机会。”

此外,除了获取身份、购置房产之外,国内的投资者也有更“接地气”的方式参与到海外市场的投资,比如购买外汇类理财产品、购买QDII类产品或基金等~

金价暴跌的原因

1、美元的汇率出现变动也会影响金价,美元价格和黄金价格呈反方向变动;

2、货币政策也会影响金价,国家若采取紧缩型货币政策,黄金价格会上涨;

3、一个国家的购买力提高时,黄金价格会相应下跌;

4、股市对于黄金价格也有影响,当投资者将大量资金投资股市时,黄金的价格会下降;

5、石油价格会影响金价,石油价格下降时,金价也会下降。

以上就是黄金价格暴跌可能出现的原因。

黄金投资简介

投资者们在投资黄金时,也很多种方式,比如可投资金条、金币、黄金首饰等,还可以购买黄金凭证、黄金期货、黄金基金等参与黄金投资。只不过投资者在投资黄金时,有一点需要知道,就是黄金投资是相对稳定的投资,投资者不用担心黄金价格大跌,导致资金大亏。因为就算是市场出现了大跌,经济不景气,黄金价格也不容易下跌,黄金价格反而还会随着市场低迷而出现价格上涨。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。