特斯拉对应基金_特斯拉对冲基金价格

1.特斯拉市值超4.3万亿 分析师:恒大汽车迎买入良机

2.特斯拉的疯狂一周,是股价泡沫还是经营拐点?

3.特斯拉在华销量罕见大跌,是受了哪些影响?

4.腾讯为什么退出特斯拉股东

5.特斯拉“做空”疑云:挫败、集体幻觉与暗流涌动

6.强劲反弹!科技股集体回血美股大幅收高,特斯拉涨10%

特斯拉市值超4.3万亿 分析师:恒大汽车迎买入良机

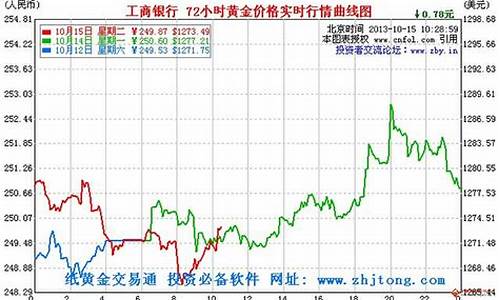

新能源汽车板块在龙头特斯拉带领下股价持续走高!特斯拉市值超4.3万亿港元,稳坐全球市值第一车企。蔚来今年股价飙升1243%、市值超5600亿港元,成为全球市值第四车企,即便是上市不足半年的小鹏汽车市值也超3500亿港元。

与之相对,今年以来动作频频的新巨头恒大汽车(0708.HK)遭到对冲基金恶意做空,股价持续回调,与年内高位相比已回落超30%,市值仅2100亿港元。专业人士分析,恒大汽车目前市值仅为特斯拉的1/21,估值优势明显。

笔者认为,恒大汽车被专业人士看好不无道理,尤其在产品规划以及产能方面拥有明显优势。

产品方面,恒大汽车正同步研发14款车,首期6款恒驰已亮相,品质足以对标特斯拉,明年下半年陆续量产,而特斯拉至今只有4款车型。 产能方面,恒大按照工业4.0标准在上海、广州等地建设的智能制造基地已全面启动试生产,2025年前规划总产量为100万辆/年,2035年前规划总产能为500万辆/年。而特斯拉仅拥有3个工厂,产能瓶颈尚未解决。此前,恒大汽车已引入腾讯、云锋基金、滴滴等巨头,登陆科创板也在持续推进,近日恒驰1实车启动路测更是引发关注,频频释放重磅利好。未来随着恒驰量产上市,恒大汽车将成为全球资本最关注的新能源汽车股,市值有望追赶特斯拉,近日的股价回调或许带来千载难逢的买入机会。

本文来源于汽车之家车家号作者,不代表汽车之家的观点立场。

特斯拉的疯狂一周,是股价泡沫还是经营拐点?

根据美国研究系统公司FactSet的数据,目前约有45%的华尔街分析师对美股特斯拉(TSLA)给出“卖出”评级,相对的,仅有19%的分析师给出了“买入”评级。

可以说,这是特斯拉(TSLA)自2010年IPO以来,华尔街分析师对其股价最看衰的一刻,没有之一。

而这距离美股特斯拉(TSLA)大涨19.9%、拿下6年来最大单日涨幅纪录,仅仅过去了7天。

在这7天里,是特斯拉(TSLA)的疯狂。其每股股价最高达到968.99美元,市值一度接近1700亿美元,1700亿是什么概念?超过了大众和戴姆勒市值之和。

而就在后一日,特斯拉(TSLA)又将8年来最大单日跌幅记录收入囊中:暴跌17.18%。

短短几日,华尔街将特斯拉(TSLA)比作2017年的比特币。而历史总是惊人的相似,那一年无数人谷歌“该不该购买比特币?”,2020年伊始,无数人谷歌“该不该购买特斯拉股票?”。

Galaxy?Digital创始人、亿万富翁投资者Michael?Novogratz在接受媒体采访时谈及了自己做空特斯拉股票失败的经历:“我太自大了,想要抓住泡沫的顶部,结果被打了个鼻青脸肿。”Novogratz表示,和2017年的比特币一样,特斯拉的股票已不再取决于基本面,而是由引人注目的故事和利好消息驱动。Novogratz同时强调他仍然是特斯拉的超级粉丝,甚至还拥有两辆特斯拉,尽管如此,这也并不意味着特斯拉值那么多钱。

的确,特斯拉(TSLA)已经成为了华尔街新——知名做空机构香椽(Citron?Research)在2月3日公开表示:“我们喜爱特斯拉,承诺过永远不会再做空它。当电脑开始驱动市场,即便马斯克是基金经理,同样会做空这只股票……这只股票已经沦为华尔街的新。”

截至发稿前,也正是上周五美股收盘,经历了一周疯狂,特斯拉(TSLA)报收于748.07美元,股价下跌0.12%,最新总市值1348亿美元。

好了,说完上一周的“现象”,就该透过“现象”看“本质”了。

特斯拉的泡沫

本质一,是多空对决。

先解释下“多空对决”这个股民们比较熟悉的词儿:多头,是不断买入股票,将股票价格拉升的一方,空头,指在高位获利卖出股票,造成股票价格下跌的一方,或为获取廉价筹码刻意打压股票价格的一方。多空对决,就是这两种力量之间的抗衡,多头强则价格升,空头强,则价格跌。

简单来说,多头就是看好这只股票股价的一方,而空头就是看衰这只股票股价的一方。像特斯拉这样充满争议的公司,自然是空头们争相撕咬的对象,在这个例子中,你可以先把空头和特斯拉(或者说是马斯克)看作水火不容的两方。

根据金融科技公司S3?Partners,特斯拉的做空者比其他任何一只美国股票都要多,其空头净额比率超18%,远高于苹果、微软和亚马逊等科技巨头。

而和特斯拉“水火不容”的名单上,有非常多的“大佬”,如绿光资本的David?Einhorn、全球最大空头对冲基金Kynikos?Associates联合创始人Jim?Chanos、斯坦菲尔资本管理合伙人Mark?spiegel,和摩根凯瑞资本管理创始人Mark?Yusko等等。

这里插入一个很有意思的故事,空头在英文中叫做“short”,大家都知道,短裤在英文中是“shorts”,而马斯克就曾在公开漂亮的季度财报后,许诺要给特斯拉的空头们寄“做空短裤”为礼物(意为挖苦他们)。

事实上,马斯克还真这么做了。上面提到的绿光资本的Einhorn,在签收后,发推盛赞马斯克言而有信,并反击了特斯拉的产品缺憾。

言归正传,特斯拉空头们在过去的一周,遭受了重挫。仅上周一股价飙升就令空头们损失近25亿美元,截至周二收盘,空头们就已经损失了累计115亿美元。

其实,即便是特斯拉上周的“高光时刻”,空头们也依旧对特斯拉穷追猛打,他们中的不少人依然持有巨额的特斯拉空头头寸,并坚信特斯拉股价泡沫迟早会破裂。但即便表面上势不两立,但在资本市场的身份转换屡见不鲜,而在这之前,空头们也会为特斯拉立下“身不由己的功劳”——其实特斯拉的暴涨,一部分因素是因为很多空头损失惨重,被迫不计成本地平仓,进而又推高了股价。从而催生了上周的抛物线般的k线。

当然也有不少人存在“内幕交易”的揣测——美国著名消费士拉尔夫-纳德(Ralph?Nader)在2月5日对特斯拉股票近期的持续暴涨发出警告,并呼吁监管机构考虑对潜在的内幕交易进行调查。同时,他表达了对特斯拉的股票价格感到的深深担忧——“特斯拉去年售出了不到40万辆汽车,但估值已超过了大众汽车和通用汽车的总和。”

特斯拉的拐点

如果说美股的各种“骚操作”让大家感到不明觉厉,那么接下来,我们还是落回到特斯拉的基本面,也就是今天要说的本质二了。

什么是基本面?基本面是指对宏观经济、行业和公司基本情况的分析,包括公司经营理念策略、公司报表等的分析。而根据纽约投资公司Miller?Tabak首席市场策略师马特?马利(Matt?Maley)表示:“当前特斯拉股价已远高于其当前基本面,这只股票在不久之后的某个时候将会彻底崩溃。”

简而言之,对特斯拉各种经营情况的理性分析,就是基本面。而高于、脱离基本面,则是人们对于特斯拉股价存在“不理性追随”的灵魂拷问。

但我也相信,大家也都实实在在地注意到了,最近特斯拉确实是顺风顺水,市场接受度和产能这两个最大的烦恼,都正在被它抛诸脑后。

去年10月特斯拉公布第三季度财报,相比前两个季度的净亏损,三季度实现盈利。这个消息直接推动特斯拉股价当天上涨20%。似乎也就是从这一天开始,特斯拉开始了很多人所期待的“逆袭”。

先有去年年底的特斯拉上海工厂开始交付,后有1月末超预期的2019年四季度财报,交出了“完成上市至今的第六次季度盈利和连续第二季度盈利”的成绩单,并且2019全年交付量实现了50%的同比增长,达36.75万辆。同时,财报还显示特斯拉的整车库存周转天数已降至11天,达到了四年来最佳水平,足见人们对特斯拉的趋之若鹜。

看到上述的表述和一些数字,相信大家和我一样感受到了外界对于特斯拉这个2003年成立的汽车圈中的“宝宝”的宽容程度。但别忘了,这个“宝宝”目前的市值仅次于全球车企总市值第一的丰田。

再接着往下看,松下在2月初发布财报,显示其与特斯拉在美国合资的电池业务首次实现了季度盈利(过去多年,这项业务经历了多次生产问题和延期)。也是同一天,宁德时代发布公告,拟与特斯拉签订协议,为其供应动力电池产品。从表象来看,是得到进一步优化的成本控制,但往深了说,成本进一步下降的结果,是需求得到价格的进一步刺激,从而预示着特斯拉将会带领新能源产业来一次提速。

以上这些好消息,其实落到实际数字上,并没有多少业绩,但均可指向那四个字儿“前景很好”。但目前能够支撑得起特斯拉“汽车行业中的苹果”、“估值高于大众加通用之和”吗?显然还不能。

而之所以特斯拉的“前景很好”拥有让人原地自嗨的神奇力量,除了特斯拉拥有远超其他车企的,对于未来的描述能力(这是从普通人到华尔街都非常看重的一项),还要归结于特斯拉汽车业务的高毛利率,根据其2019年第四季度财报显示,特斯拉汽车业务毛利率为20.9%。在资本市场中,毛利率和市值之间联系紧密,而20.9%是什么概念?市值第一的丰田毛利率为18%(2018年数据)。

写在最后

随着眼下国内疫情的这一特殊时期,确实也让不少人再次担忧起了特斯拉上海工厂的产能问题。而上周的大跌,也必然有一部分这方面的因素在其中。以目前的趋势来看,特斯拉与空头们之间的撕扯还有可能愈演愈烈。

根据投资管理公司Ark?Invest在2月1日的一份报告中指出,预计特斯拉到2024年,特斯拉股价将达到每股7000美元。在部分激进的分析师眼中,特斯拉的总市值会突破1.1万亿美元大关,超过全球其他主要汽车公司市值之和。

在瞬息万变的资本市场中,不知那些认为特斯拉的股价泡沫即将破裂、这只股票很快就会崩盘的分析师/空头们,看到这份报告会作何态度?或退出这场“非理性”,或不屑于它内在的伪逻辑,或空转多降低风险?

我想眼下可以肯定的是,特斯拉确实来到了它的拐点,一切都随着春暖而花开。今天,特斯拉上海工厂已经正式复工,成为此次疫情之下复工最早的一批车企之一。万众瞩目的特斯拉产能爬坡,继续推进。

本文来源于汽车之家车家号作者,不代表汽车之家的观点立场。

特斯拉在华销量罕见大跌,是受了哪些影响?

特斯拉于2019年在华落户以后销量暴涨,赢得了国内新兴消费群体的热捧,一个月卖出2万台很正常,很多人都是付了款很久还没有收到新车。但2021年刚开始,特斯拉汽车在中国的销量就遭到重创,无非是三大原因,第1个原因就是特斯拉寒了中国消费者的心,降价速度太快,一直把中国消费者当韭菜割。

特斯拉明星车型MODEL3刚开始售价为35万,现在已经跌到了25万,整整低了10万块钱,时间间隔只有一年多,广大特斯拉的粉丝们手里攥着钱却不敢买车,生怕再次被割一波韭菜。特斯拉由于其生产硬件可以做到迅速降价,硬件可以当成本价来出售,之后客户在软件升级的过程中另外被收钱,所以特斯拉的这种玩法能使整车的价格迅速下降。再者,马上量产下线的MODELY,分散了一部分model3的客户群体。广大热衷SUV的消费者群体手里攥着钱,就等着特斯拉MODELY降一次价,然后再入手。

特斯拉销量迅速减少的最主要原因还是特斯拉汽车出现了各种各样的问题,比如电池起火、中控屏幕触控问题、充电后突然断电车子没法启动、车子失控突然加速等问题,另外特斯拉汽车外观内饰做的非常粗糙,飞翼门经常漏水,还不能碰撞,非常娇嫩,这些问题特斯拉都没有处理好。目前德国因为特斯拉汽车成型出了问题,很多模块即将脱落,要求特斯拉召回1.23万辆特斯拉汽车。美国政府监管部门也因其中控屏幕控制失灵问题要求特斯拉召回Model X和Model S车型达到了13万辆之多。

特斯拉北京分公司也召回了4000多辆特斯拉汽车。由于特斯拉汽车质量不过关,也遭到了中国政府监管部门的问询,要求特斯拉在其车辆质量保障方面有所改进。特斯拉汽车销量断崖还有一个重要原因,就是受到国际经济环境因素的影响,世界上最大的对冲基金桥水基金在2020年第四季季度清仓的特斯拉股票,这也是特斯拉股价暴跌的重要原因。特斯拉步子迈得太大了,很多质量问题没有很好解决,这是广大眼睛雪亮的消费者不买账的原因。

腾讯为什么退出特斯拉股东

近日,对冲基金经理Thompson指出,在未来18个月内特斯拉将需要约80亿美元用于运营亏损、资本支出、到期债务等等,如果没有华尔街银行或私人投资者资金的支持,毫无疑问,该公司将濒临破产。因此,腾讯退出了特斯拉股东。

一、特斯拉 (美国电动车及能源公司)

1.特斯拉(Tesla),是美国一家电动汽车及能源公司,产销电动汽车、太阳能板、及储能设备。总部位于帕洛阿托(Palo Alto),2003年7月1日,由马丁·艾伯哈德和马克·塔彭宁共同创立,创始人将公司命名为“特斯拉汽车”,以纪念物理学家尼古拉·特斯拉。2004年埃隆·马斯克进入公司并领导了A轮融资。特斯拉首席执行官埃隆·马斯克表示 ,特斯拉努力为每一个普通消费者提供其消费能力范围内的纯电动车辆;特斯拉的愿景,是『加速全球向可持续能源的转变』。

2.特斯拉第一款汽车产品Roadster发布于2008年,为一款两门运动型跑车。2012年,特斯拉发布了其第二款汽车产品——Model S,一款四门纯电动豪华轿跑车;第三款汽车产品为Model X,豪华纯电动SUV ,于2015年9月开始交付。特斯拉的下一款汽车为Model 3,首次公开于2016年3月,已于2017年末开始交付。2019年2月,马斯克宣布将开放所有特斯拉电动汽车的专利 。2021年3月24日,美国特斯拉官网宣布支持比特币付款,特斯拉成为史上第一家支持比特币购车的车企。

3.2021年4月19日,上海车展上一位身穿印有“刹车失灵”T恤衫的车主站上特斯拉车顶维权 。(主词条:4·19特斯拉车主维权事件)6月18日消息,美监管部门对特斯拉事故启动30项调查,涉及10人死亡。6月26日消息,特斯拉召回28万辆车并致歉8月16日,美国政府已对特斯拉的自动驾驶系统展开正式调查。调查涵盖了特斯拉当前的所有车型,即从2014年到2021年的ModelsY、X、S和3,涉事车辆达765000辆。

特斯拉“做空”疑云:挫败、集体幻觉与暗流涌动

2007年的某个平常的午后,一位华尔街的私募基金掌门人接到了一个不寻常的电话:有人告诉他,在高盛总部,有个“怪人”正在大量购入对冲美国房贷体系的信用违约互换。

这个让银行债券交易员们笑得合不拢嘴的“冤大头”被当作笑话传遍了半个华尔街,但却并没让这位掌门人笑出声来。挂掉电话后,他立刻委派职员开始了对美国房贷信用体系的深入摸查。一周后,他用手中几乎所有的资金,同样购买了大量针对美国房贷的信用违约保险。

Steve?Eisman本人(右)与《大空头》中饰演他的演员Steve?Carell

这个人的名字叫做Steve?Eisman?。十年后,他和另外几位“怪人”在这一年的经历被拍成了**《大空头》(The?Big?Shot),获得了当年奥斯卡金像奖的多项提名。

这部**的内容取材于2008年金融危机的真实故事,讲述了几位华尔街眼中的疯子在席卷全球的金融海啸中成功做空美国经济,在雷曼兄弟轰然倒塌的瓦砾下狂赚数百亿美元,成为了70亿人中为数不多的赢家。

这是对冲基金史上无可争议的巅峰时刻,也是无数投资者奋不顾身迈入“做空”行当的指南针。那位私募基金掌门人的原型Steve?Eisman?,这位如今被尊为做空领域神级人物的大佬,依旧活跃在做空市场的一线。

在成功做空美国经济之后,他的下一个目标是埃隆·马斯克和他的特斯拉。

“价值摧毁者”

埃隆·马斯克感到十分愤怒。

虽然这位商业天才的脾气一向不好,但面对做空特斯拉的这群“饿狼”时,他还是不吝用刻薄的语言一次次地在公开场合加以冷嘲热讽。他不仅将空头们形容为“价值摧毁者”,就连作为平台机构的美国证交会(SEC)也难逃被其炮轰的厄运:“这就是一个喂肥了卖空者们的委员会,(做空)应该是非法的!”

话虽难听,但马斯克的愤怒并非无理取闹,作为一家上市未到十年的公司,特斯拉所经历的血雨腥风却比绝大多数纳斯达克交易所中的前辈们更加猛烈。数据显示,今年2月,特斯拉已经成功“击败”苹果,成为了华尔街空头们做空最多的美国股票。

谁在做空特斯拉?在这个问题的已知层面上,做空特斯拉的团队名单集结着各界精英人才。他们中不乏像Steve?Eisman?的顶尖华尔街精英,也有不少会计师、律师甚至前总统候选人的身影,最令马斯克感到揪心的是,这支队伍中还掺杂着许多从特斯拉离职的前员工。

与那些特斯拉的狂热追捧者们一样,特斯拉的空头们决意做空这支股票也遵循“价值投资”的原则。但不同的是,从他们的眼中看到的特斯拉,就如同一个巨大的、七彩的肥皂泡沫。

Kynikos?Associates?创始人兼总裁Jim?Chanos

“特斯拉是一家汽车公司,是一家高端公司,但它仍然是一家汽车公司,其利润率与其他汽车制造商一样低。”?Kynikos?Associates?创始人兼总裁Jim?Chanos这样说。

在做空特斯拉领域,Chanos可以称得上是****之一,而且是关注特斯拉股价的人群中最理性的那一拨。在他看来,特斯拉尽管已经开始盈利,但其利润来源却仍然不是产品实际的销售,而是税收抵免。

“投资者们投资的是埃隆·马斯克这个人,而不是他背后的特斯拉。”在Chanos看来,这代表了特斯拉本身的市值“没有任何价值”,因为撇开马斯克带来的光环不谈,它只是一家还未站稳脚跟和实现稳定盈利的汽车公司。

特斯拉创始人兼董事长埃隆·马斯克

除此之外,Chanos与许多习惯严谨处事的老牌华尔街金融人们对马斯克与特斯拉的行事风格也颇有微词:“我们认为,特斯拉和马斯克先生对‘事实’的理解过于‘广泛’了。特斯拉发布过很多公告……而这些公告中,很多都是违背事实的。”

艰难等待与“集体幻觉”

做空特斯拉并非易事,有时候,它甚至比做空美国还难。在**《The?Big?Shot》中,Steve等人在美国房市真正崩盘之前,经历了长达一年多的艰难等待。好似一个轮盘赌的开盘时间被强行延长了一万倍,在这一年当中,每一天对于空头们来说都是精神上的巨大折磨。

对那些专注特斯拉的空头们来说,做空美国所需的时间与压力反而要小得多。

尽管坚信特斯拉的价值泡沫终会破裂,但站在他们对立面的却是更多不按价值规则出牌的狂热份子。“当一只股票因其具有某些动态增长方面而不受估值的束缚,并且具有类似于‘邪教’的影响时,就必须离开它。”

在说出这段话后,Steve?Eisman对特斯拉的做空就此告一段落,这是一次惨败的经历,让不知疯狂为何物的华尔街巨鳄近乎气急败坏地说出了“邪教”的字眼。

而对更多还在坚持的人们来说,对做空特斯拉的信仰已经逐渐演变成了一种“集体幻觉”:他们不能相信,自己精心计算出的模型和漏洞都无法阻挡特斯拉的狂奔,不按价值本身出牌的股价已经令他们损失了超过90亿美元,并成为了同行们眼中已然失败的人。

但更多人依然坚持相信这只是一个泡沫膨胀的过程。“实际上,特斯拉在?2019?年全年的美国收入比?2018?年减少了?14.9%。从特斯拉股票的股价走势图来看,没有人会猜到这一点。”市场分析师?Jim?Collins?说。

从某种意义上来说,领军的做空者们对特斯拉的研究更加鞭辟入里,这也给了他们更多的信仰支撑。但在更多跟随做空者的心中,对于特斯拉价值崩塌的期待已经变成了一场无法回头的“集体幻觉”。“只有相信特斯拉不久将会崩溃,我才能睡得着。”一位卖空者这样说。

另一种狂热

或许,特斯拉的那些坚定的卖空者没有意识到的是,自己所产生的执念与特斯拉的狂热追捧者们别无二致,只是一体两面的不同走向而已。坚定看涨与看跌本身都是一种违背市场规律的行为,顺应潮流才能得到收获。

在这场围绕特斯拉的赌局当中,最聪明的人或许依旧隐藏在暗处。

近日,金融机构S3?Partners的数据显示,在2月24日至3月3日期间,市场卖空规模增加了近150亿美元,这使得美国国内股票空头规模达到8480亿美元,其获利已经超过了500亿美元。而这一数字在美股数次熔断后仍在继续增长。

从2月24日算起,做空投资人赚得最多的一只股票正是特斯拉。S3?Partners指出,在这7个交易日中,因为特斯拉股价暴跌17%,押注特斯拉股价将下跌的做空投资人收获了11亿美元的利润。

而在空头们终于迎来狂欢的时刻,马斯克却对这群“价值摧毁者“们的胜利表现出了异常的淡定。在自己热爱的推特上,面对粉丝“如何看待特斯拉股价狂跌”的尖锐提问,马斯克却没有如往常一样忍不住开喷,而是十分理智、中立、客观地表示:特斯拉的股价前一段时间确实有点高了,所以“应该得到修正”。

马斯克真的认为800美元的特斯拉“太高了”吗?

作为特斯拉价值最坚定的追捧者,如果事实正如价值投资者纳德所说的那样:“所有特斯拉的粉丝都发疯了”,那么马斯克绝对是往他们的酒杯中狂加兴奋剂的那个,800美元不会是马斯克预期的最高点。毕竟,即使是现在的局面下,华尔街的证券分析员们都为特斯拉的股价开出了1300美元的高价。

因此,马斯克的平静背后,也许隐含着在特斯拉赌局中制胜的关键。

几日前,有消息传出,沙特数十位王子们正将手中资金用于做空原油期货,并从中获得了大量的收入,足以弥补低价卖出原油所损失的收益。“如果说原油期货市场存在庄家的话,那么这个位置一定非沙特王储莫属。”

站在特斯拉风暴中心的马斯克,也比所有的粉丝与空头更能感知到变化的风吹草动。若要令这位不按常理出牌的狂人自行选择,他是否会寻找到一条新的盈利途径,同时又并不伤害公司本身的发展呢?

“特斯拉的股价已经如此不可思议,我们认为即使是马斯克本人也会做空特斯拉。这和技术无关,(特斯拉)已经成了华尔街新的。”这段来自香椽研究机构(Citron?Research)几个月前的观点,此时也许更加值得仔细品味。

本文来源于汽车之家车家号作者,不代表汽车之家的观点立场。

强劲反弹!科技股集体回血美股大幅收高,特斯拉涨10%

* 标普500创下6月以来最佳单日涨幅

* 科技 股大幅反弹,苹果涨4%,特斯拉涨10%

* 奢侈品巨头LVMH放弃收购蒂芙尼,蒂芙尼股价大跌超过6%

在遭遇持续抛售后,美股周三迎来强劲反弹。道琼斯工业平均指数收高439.58点,或1.6%,报27940.47。标普500指数上涨2%至3398.96,纳斯达克综合指数大涨2.7%至11141.56。这也是标普500指数自6月5日以来的最佳单日表现,纳斯达克指数则创下自4月29日以来的最大单日涨幅。

标普500指数的 科技 板块上涨了3.4%,创下自4月29日以来的最大单日涨幅。但过去一周来,该板块仍下跌了8.4%。

科技 股集体大回血,经历3天大幅回调反弹很正常

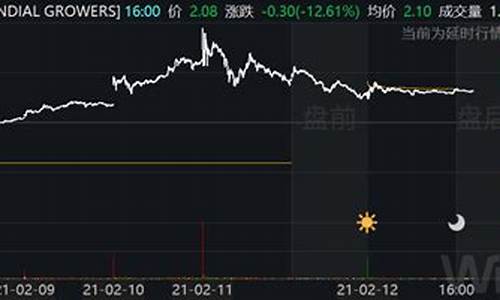

特斯拉的股价在上一交易创下 历史 最大单日跌幅21%后,在周三强力反弹10%,而苹果股价也上涨了4%,上一交易日下跌超过6%。亚马逊涨3.77%,谷歌A涨1.55%,Facebook涨0.94%,微软涨4.26%。

在过去三交易日里面,这几家 科技 巨头市值蒸发了近1万亿美元,目前正大幅收复失地。

虽然 科技 股的反弹给了投资者继续看好后市的信心,但有分析人士指出,在经历了3天的大幅回调后这次反弹十分正常,但要判断反弹是否有力还得看接下来几天的表现。

景顺投资市场策略师胡珀(Kristina Hooper)表示:“ 科技 股近期下跌说明了投资者的确在担心 科技 股估值过高的问题,甚至有人暗示这几天的下跌是又一次剧烈抛售的开端。不过我并不这样认为,纳斯达克综合指数在不到六个月的时间里上涨了60%以上,这几天的跌幅只是从高点回调了10%,因此,我认为这种下跌是 健康 的,有利于后续牛市的延续。”

波动性增大,分析师:拆股不会带来更多价值,而投机性会更强

无论后市如何,美股近期的波动性出现了大幅增加,尤其是 科技 股。传奇对冲基金经理德鲁肯米勒(Stanley Druckenmiller)认为:“在美联储宽松货币政策和大量投机活动的刺激下,美股正处于疯狂状态。 目前股市正处于疯狂的状态,不少专家鼓励企业进行拆股,然后公司的股价就可以持续上涨,这样不会带来更多的价值,只是让股票的投机性增加。”

特斯拉股价从8月11日宣布拆股后,到8月31日拆股生效期间累计上涨了82.5%。而苹果在7月30日至8月31日之间的股价也上涨了34.2%。但在拆股之后,苹果股价下跌了12%,特斯拉更是跌了近30% 。

“我不知道短期内美股将走向何方,但我想说,未来三到五年美股将变得极度具有挑战性。”德鲁肯米勒说道,“美股这次大规模的反弹很大程度上是3月以来美联储采取的宽松措施所导致的。美联储和财政部联手释放的流动性和救助行动实际上给金融资产带来狂热的气氛,而且这也是近几年以来,我第一次担心通胀率会上升。”

受美法贸易争端影响,LVMH放弃收购蒂芙尼

奢侈品巨头LVMH周三宣布放弃以162亿美元收购珠宝商蒂芙尼。蒂芙尼股价周三直接低开逾7%,最终收跌6.4%,报113.98美元,远低于LVMH此前的提议收购价135美元。

LVMH表示,放弃收购蒂芙尼的原因主要是这笔交易被卷入了法国与美国政府之间的贸易争端之中。LVMH表示,已收到法国外交部的信件,要求推迟收购交易至2021年1月6日之后,即在收购协议规定的截止日期之后一个多月。

LVMH表示,法国政府对这次收购的干涉与早前美国宣布对法国化妆品、香皂、手提包等商品征收25%的关税有关。今年7月10日,美国贸易代表办公室发布公告称,美国拟对价值约13亿美元的法国输美商品加征25%的关税,以回应法国开征数字服务税对美国 科技 企业造成不利影响,2021年1月6日生效。

而蒂法尼周三也回应称,LVMH以法国政府的要求为借口退出收购这种做法违法,已经向特拉华州法院提起诉讼,要求法院强迫LVMH完成合并,或补偿蒂芙尼在审判中所遭受的损失。蒂芙尼董事长法拉赫(Roger Farah)表示:“我们相信LVMH会设法使用任何可用的手段来避免按协议完成交易。相关法律顾问认为法国外交部干预收购的做法并不具备法律基础。”

其他个股

通信软件公司Slack报告了超出分析师预期的第二财季业绩和全年指导后,股价持续下跌,周三收跌近14%。尽管业绩超出了全年指导,但截至7月31日的季度收入增长年率低于50%,与前两个季度一致。与视频通话软件公司Zoom相比,这令人感到失望,因为Zoom在新冠肺炎大流行期间的增长率为355%。

美国联合航空股价下跌3.3%,该航空公司表示,由于航空旅行近期不见反弹,联邦政府暂无意再次提供资金支持,该公司将对其20%左右的员工进行停薪处理,该决定将影响约1.6万名美联航员工。 在发给员工的备忘录中,美联航指出,“无法继续配备大幅超出飞行计划的人员”,同时联邦救助计划的工资发放要求将于10月1日到期时,因此该公司将停薪16370名员工。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。