美国压低黄金价格_美国宽松金价政策

1.美联储疯狂购买美国国债进行量化宽松,这一定会造成严重的通货膨胀吗?

2.美国的量化宽松政策离中国老百姓有多远?

美联储疯狂购买美国国债进行量化宽松,这一定会造成严重的通货膨胀吗?

美联储目前已经实行了4轮量化宽松,这相当于向市场投放了大量的现金,明显提高了货币供应量。在危机结束之后,如果美联储不能够及时的缩减货币供应量,就有可能造成较大的通货膨胀风险,但虽然如此,量化宽松与通货膨胀之间并不是明显的正相关关系,两者对应并不线性。

一、量化宽松一般会造成较大的通货膨胀风险。量化宽松是最早由日本央行提出的概念,实施的方法是在市场上大量购买长期国债,压低长期利率,从而在银行系统中挤压出大量的现金投向市场。本质上相当于央行更多的印刷货币,占据银行系统的投资领域,从而把这些领域中原本的投资现金挤压到市场中。

在2008年经济危机之后,美联储为了缓解市场上的美元流动性危机,决定进行量化宽松,这也就是大家所俗称的向市场上印钞撒钱。而在今年全球经济在疫情的冲击下陷入明显的衰退风险中时,美联储开启了第4轮量化宽松,并且更加迅速地开启了印钞机。图为第4轮量化宽松相比前三轮量化宽松更为迅速。

而在量化宽松之后,美元的货币供给量会出现迅速的上升。这样会造成两方面的后果:第一方面是由于货币增加,导致了货币相对贬值和物价相对上涨,也就是我们所说的通货膨胀。第二方面是由于美元币值下跌,造成以美元计价的资产价格上涨,往往意味着股市的牛市和其他资产价格的水涨船高。

不过这也是量化宽松最基础的目的之一,美联储实施量化宽松就是希望能够推高通货膨胀,希望生产者能够有更多的意愿增加投资,从而生产出来更多的商品促进经济的发展。可以说通货膨胀是量化宽松发挥效果的一种正常结果。图为美元货币供应量增加带动金价上涨。

但这也同样带来后续的风险,如果量化宽松在经济增长之后没有及时进行货币的回收,那么这些资产价格就可能出现泡沫,并且过多的货币造成的通货膨胀会吞噬经济增长的红利,对经济增长反过来形成制约。也因为这样,美联储才会在三轮量化宽松之后宣布进行资产负债表的收缩,以降低未来经济的风险。

但是美联储可能想多了。

二、量化宽松为何没能造成严重的通货膨胀?我们把过去美国通货膨胀的速度进行分析可以发现,虽然在2008年之后美联储进行了史无前例的三轮量化宽松,但是却没能在美国明显的抬高通货膨胀。结果在2019年经济开始下行的时候,美联储发现核心通胀pce仍然没有达到2%的标准,依然有足够的空间可以开启量化宽松。图为十年来美国的通胀率。

那么量化宽松释放的货币流动性是不是一定能造成通货膨胀呢?这可不一定。

首先,就像是大家一般了解到的那样,由于美元是全球的货币,因此美国如果采取量化宽松,增加货币供给量,增发的美元会流向全球,由全球各国共同承担通货膨胀,所以增加到美国的通货膨胀,压力就没有那么大了。

其次,从2015年开始欧洲陷入了欧债危机当中,由于债务危机是典型的流动性黑洞,因此全世界的货币流动性有一部分由于债务危机的压力而减轻,美国一再提高对应欧元的互换掉期协议,从一个角度帮助欧元区渡过危机,这本质上让美元的货币供给量有了一个出口,从而减轻了通货膨胀压力。图为欧债危机期间美元指数被推高,证明美元流动性下降。

最后,也就是最重要的,量化宽松本质上是提高了货币供给量,但是单纯的提高货币供给量并不能有效的提高通货膨胀,因为通货膨胀是指一定时间内货币与商品总价值的比值,如果货币对比商品过多,那么就会产生通货膨胀,反之会产生通货紧缩。而在货币供给量加大的同时,如果经济活动过于繁荣,商品的总价值增速能否与货币供给量增速相匹配,那么通货膨胀未必会被明显抬高。另一种可能性是即便是货币供给量加大,但是这些资金并没有进入商品的购买市场,反而是更多涌入了资本市场,这样对于消费市场的提振就不明显,也无法有效带动通货膨胀。图为货币供应与物价关系。

而美国在2015年到2017年之间出现的更多是后一种情况。美国上市公司在低利率环境下不断进行回购推高股市市值,几乎吸纳了所有增加的货币供给量,而美国企业也在低利率的环境下不断增加企业负债,这两方面都对货币流动性有所吸纳,因此实际进入实体经济的资金量并不算很多,也就制约了通货膨胀的进一步增加。

所以这里回答了题目中的问题,量化宽松与通货膨胀之间的关系并不是完全线性的相关性。

三、本轮经济危机之后,通货膨胀的压力有多大?既然量化宽松与通货膨胀之间并非线性的关联,是否本轮经济危机之后,美国的通货膨胀压力和之前一样不算很大呢?我觉得未必。

首先来说,第4轮量化宽松来的实在太过迅速,让美联储的资产负债表迅速增加,再加上美联储为了避免债务危机所采取的巨量回购,让美联储的资产负债表承担了太大的压力,流向市场的货币供给量在一定时间之内也远远大于前三轮的量化宽松。因此在本轮经济危机结束之后,美国所面对的通货膨胀压力会比之前更大。图为美联储资产负债表的迅速增加。

其次,这一轮经济危机主要是疫情冲击导致的,而疫情同时会对生产端和消费端造成抑制。现在已经由于物流的组织导致消费端的价格出现上涨,在疫情结束之后被抑制的消费会集中爆发,产生对于物价的一轮补偿性的上涨压力。

第三,美国财政部通过向美联储注资提供信贷担保,从而杠杆撬动美联储释放了10倍于担保的信贷。就算是向美国成年人每人发放的1200美元,综合起来也是一笔庞大的资金了。这些货币供给量与量化宽松一起成为了经济危机结束之后通货膨胀的巨大压力。图为美国财政开支与赤字迅速增加。

最后,虽然这一次疫情提前戳破了美国的金融市场泡沫,但是美国企业债风险却并未爆发,被美联储强大的流动性暂时抑制了,在经济危机结束之后,美国的企业债集中到期才刚刚来临,美联储如果缩减货币,流动性会造成企业债爆发的二次风险,因此美联储将面临一个艰难的选择,很难迅速缩减货币供给量,这会对市场的长期通货膨胀预期形成压力。

因此在这一轮经济危机结束之后,美国面临的通货膨胀压力可能非常巨大。

综上,量化宽松能够造成短时间之内货币供给量迅速增加,但是货币供给量的增加不一定能够造成通货膨胀,所以量化宽松与通货膨胀之间并非线性的相关性。但是通货膨胀本身确实容易造成通货膨胀风险,并且在本轮危机过后美国的量化宽松有可能造成更为严重的通货膨胀。

美国的量化宽松政策离中国老百姓有多远?

从2008年到2012年底,美国通过四轮量化宽松政策,希望挽救陷入金融危机中的美国企业,提振市场,创造就业机会。然而美国国内低迷的生产消费需求消化不了数千亿的美元注入,美国的失业率一再创出当选以来的新低,经济恢复情况并不如预期的好。

虽然这一美好意愿并未在美国本土取得良好回报,但美元的国际货币地位不容忽视。美元对国际经济形势有着广泛影响,多余的流动性会随着各种金融活动流向世界各地,如购买石油、黄金,进入他国证券市场,或投资实体经济。

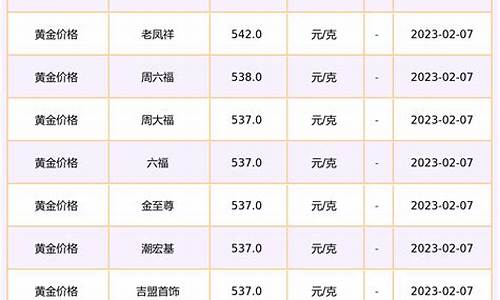

自美国实行量化宽松政策以来,国际油价、金价以及各种原材料价格都随之水涨船高,国际股市、汇市也都受到不同层次的影响。2012年第四季度美元注入使得港币汇价一再攀高,就使得香港金管局多次向市场注入港元以维持汇价和市场流动性。

首先是股市。

2008年至2009年底第一轮量化宽松期间,大量资金涌入香港证券市场带动了A股市场持续走强,使不少内地股民被套牢。中国社科院世界经济与政治研究所研究员张明指出,由于对中国经济的良好预期,第四季度国际游资在香港的活跃很大程度上是想取道香港进入内地市场,通过购买在香港上市的内地企业股票(H股),热钱甚至可以托高与H股紧密联系的A股。

但应当看到,后几轮量化宽松并没有使中国股市大幅上扬。有分析人士称,中国大陆实行严格的外汇管制,外资进入的成本比较高,所以转攻没有政策限制的香港市场。而中央经济工作会议给2013年的定调依然是稳健的货币政策,人民银行行长周小川也表示央行始终对热钱流入保持高度警惕,不会给国际资本宽松的环境进入。

其次是通货膨胀。

开放性市场通常会受到输入性通胀的影响,美元拉动的各种国际商品涨价也会通过进出口传导到国内,会带动国内消费品价格上涨,居民消费指数CPI上升。如随着国际油价节节升高,石油其作为顶端的原材料贵了,相应各种后续工业产品的价格也会上涨。有国外分析家就表示,大量增发美元会给全球带来通货膨胀压力,各种原材料价格上涨会减低消费需求,无益于经济复苏。

然而信达资产管理公司金融风险研究中心研究员沈洪博就指出,国内的通胀走势和美国的量化宽松政策缺乏直接相关性,但却与国内的房价走势基本一致,国内通胀的压力主要还是来自内部因素。著名财经专栏作家叶檀博士表示CPI稳步回落,表明现在国内通胀压力有明显下降。

再次是房地产市场。

在房地产市场上,国际资本一方面可以通过购买实体房产,增加市场需求量,从而拉动房价升高。另一方面由于通胀,各种原料的价格上涨,房屋的建造成本随之增加,开发商必将通过提高售价将这一部分成本转嫁给消费者。

专家表示国家对房地产市场调控的一系列措施,让热钱在中国房市上释放泡沫的空间变得相当小。广东省社会科学综合开发研究中心主任、热钱专家、教授黎友焕就认为国际游资依然对国内房地产市场蠢蠢欲动,但如果进入国内的热钱不达到相当规模,很难对国内经济产生实质影响。编辑:陈葵香

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。