油价美国修改规则_油价美国修改规则最新

1.请英文好的朋友帮忙翻译下列文字

2.为什么只有中行的原油期货被收割,而工行等其他银行没有被收割?

3.国际上油气可采储量管理分类标准差异

4.2003年美国实施钢铁保障案

5.六银行全部暂停账户原油开仓!工行连天然气、铜和大豆都停了

请英文好的朋友帮忙翻译下列文字

With the aging of the North Sea oil fields, the oil supplies in global market are almost controlled by the "politically unstable nations". The United States labeled Islamic countries and the former Soviet Union countries as "unstable".Though it is still arguable whether above mentioned doing of the USA is resonable or not, the changes of political situation and revision of any possible regulations in those countries will certainly affect the oil price. Moreover, Iran and Iraq remain the powder-keg, quite readily setting off a war. Considering the situation in Nigeria, Venezuela and Sudan,each has its own paticular liability to "explosion."

Financial factors are the main driving force for the surgce of oil price. Five years before, the oil futures market is just an edge market for the hedging between oil manufacturer and dealers, and the daily trade amount was no more than 9 billion U.S. dollars,while today it became a major financial market trading140 billion u.s dollars a day. Five years before, the scale of oil fund is no more than 8 billion U.S. dollars, while today it reached more than 500 billion U.S. dollars. 10 years before, pension fund was invested mainly in the form of bonds, and its allocation for the stock market is quite limited. Bacially, every family own commodities nowadays. As for hedge funds, oil is the only one tpye of property continuing to make money this year, wherein the profits are easily perceived. Yet 70 percent of the futures contract, was owned by the giant financial capitalist that is not at all interested in the oil entity.

However,the s are more and more likely to interfere with this. Soaring oil prices, is no longer just the issue of financial market profiteering, but also more importantly a concern of people's livelihood,a political and social problem that the politicians of the whole world are focusing on. Governmenta can release oil reserves in joint effort all at a sudden, and they can also limit the speculative investments in the futures market. Such measures are against the market principles, but if the specvestments are leading to economic recession and social unstability, the Government may have to intervene.

As was the IT bubble,tangled by massive speculative funds,the market keeps growing with the rise of prices,until the expectable downturn occurs in prices. And once the expectable collapse happens, more great adjustments are needed shortly. I am afraid the rising of the oil prices may lead to global recession. I am also afraid of the sudden decline in oil prices, which may be a disastrous blow for many hedging funds and investment banks.Sudden sharp adjustment of oil prices would damage the financial market, perhaps as worse as the subprime lending crisis.

感觉原文就是从英文翻译过来的,网上狂搜一下说不定能找到原汁原味的VERSION..哈哈

只是闲了想敲敲字,此回答享用了一下前面朋友的成果.THX..并无抄袭.搂主明鉴

为什么只有中行的原油期货被收割,而工行等其他银行没有被收割?

其实目前国内银行业金融机构在金融产品创新以及金融规则上还是非常非常稚嫩的(具体的大家可以去看眉山论剑陈平教授对国内金融机构的完整分析——《中国有没有可能抢占世界金融制高点》)。另外对于稚嫩这点,我们还可以从中行的官微上得到验证,原油宝是一个期货合约,学过金融的应该都知道,期货是金融衍生品中风险最高的产品之一,但是在中行2018年的官微上,对于原油宝的推广竟然写到:“对于没有专业金融知识的投资小白,是否也有好玩有趣又可以赚钱的产品推荐呢?当然有啦!那就是原油宝”,说句实在话,我一个学金融经济学,毕业后一直从事金融方面工作的人,到现在我也就敢触碰一下基金、股票。对于外汇、期货、期权、贵金属这些根本不敢去碰,因为风险太大,特别是加杠杆的操作,但是中行竟然建议投资小白参与原油宝,真的是为了赚手续费,啥都不管不顾了。

其实这次事件上,工行、建行只不过是运气好一点而已,因为按照其与客户签订的协议,工行和建行是在4月14日–4月15日进行交割的,此时芝加哥交易所尚未启用新规则,而中行原油宝在最后时刻的20日晚上22点交割,因为当时市场上已经没有对手,最终只能以–37.63的价格交割。如果工行和建行的协议晚一个礼拜,那么结局可能也和中行一样。

不过这次的收割,中行和投资者都负有不可推卸的责任,因为美国就算要收割你,也要在规则的范围之内,规则不允许就调整规则,4月3号芝加哥交易所修改IT系统代码,首次允许负油价申报和成交,并于4月5日生效。4月15日CME清算所修改交易规则,新规适应新合约,并适用存量合约。两次的规则调整上,如果有点警觉性,应该都会嗅得其中的带有的阴谋性了,但无论是投资者还是中行都没有在意规则的变动,所以最终出现了绝无仅有,历史首次的-37.63美元的交割价格。

总结

我国的金融业长期处于政策的保护之中,依靠政策即可获得不菲的利润,缺乏创新,缺乏进取(当然这也与创新有可能被监管处罚有一定的关系,国内创新相对较多的也就之前的兴业银行,在同业业务方面有过很多新举措),所以我国金融行业的整体风险意识、创新意识及对于新兴业务、对于金融规则理解上存在很多的不足,所以说我国距离成为一个金融强国,还有很长的一段路要走。

综上所述,工行等其他银行之所以没有被美国收割,主要是因为移仓日期较早跑得快,而中行跑得慢了,被空头针对性爆仓了一把,才会一下子亏损那么多。

国际上油气可采储量管理分类标准差异

孙冲 任玉林 黄学斌

(中国石化石油勘探开发研究院,北京100083)

摘要 在研究了目前世界上三大阵营、5个层面的剩余可采储量管理分类标准基础上,分析对比了中外油气储量分类与管理模式差异,对国际上通行的储量标定方法进行了评价,结合我国油气储量标定要求,依据储量管理的目的和原则,优选出适合我国特点的剩余可采储量管理的分类标准——SPE标准。

关键词 国际油气项目 剩余可采储量 分类标准 管理模式 差异

International Difference in Classification Criteria of Oil/Gas Recoverable Reserves's Management

SUN Chong,REN Yu-lin,HUANG Xue-bin

(Exploration and Production Research lnstitute,SlNOPEC,Beijing100083)

Abstract Based on research in classified criteria of remaining recoverable reserve’s management,which includes three camps and five levels.It analysed and compared the difference between Chinese and foreign oil reserves classifications and managing modes,evaluated international popular reserves demarcating methods.Combined China’s demand of oil/gas reserves demarcation,according to the aim and principle of reserves management.It optimized classification criteria of remaining recoverable reserve’s management,which could suit China’s characteristics—SPE standard.

Key word International oil/gas project Remainder recoverable reserves Classification criteria Managing mode

在国外,“储量(Reserves)”通常指“在现行的经济与技术条件和政府法规下,预期指定日期之后能从地下的油、气藏中采出的原油、天然气的数量”。油气储量是油气公司的核心资产,是衡量油气公司的价值和成长的标准。对于一国的油气储量,首先要依据国际通行的标准和方法,对其储量进行合理评估。为此,国际各大石油组织、不同的国家和地区都相继建立了一系列用于油气储量评估的分类体系和评估规则。比较通用和国际公认的概念,来源于国际石油大会(WPC)、美国石油工程师协会(SPE)和美国证券交易委员会使用的SEC标准。我国石油企业经营管理的理念已发生了很大变化,储量管理也做了很多改进,但尚未与国际通行规则或SEC标准完全接轨,至少关于三级储量的概念,与国外就有很大的差别。需进一步阐明这些异同,以便为实现油气储量管理逐步与国际接轨创造条件。

1 世界主要资源国可采储量分类标准及特点

矿产资源的分级分类体系大体可以分为三大阵营和5个层面。三大阵营分别是指以美国、加拿大、澳大利亚、南非为代表的矿业大国阵营,以工业相对发达的北欧和矿业相对富有的南美为代表的北欧、南美阵营以及以俄罗斯和中国为代表的原计划体制国家阵营;5个层面分别指与资源勘探开发有关的公司层面、行业协会层面、国家层面、国际层面和资本投资层面(表1)。在石油方面,中东国家并没有自己独特的资源储量分类体系,这些国家基本上使用的是西方国家的资源储量标准,尤其是美国标准。无论是哪个阵营和层面,建立资源量和储量分级分类体系的目的为:①为正确量化而建立技术指标;②为相互交流建立对应关系。

表1 世界矿产资源分类体系

目前,主要资源国在剩余可采储量管理上,采用的分类标准主要有:SPE标准、中国储委新标准、俄罗斯分类标准、加拿大石油学会分类标准和挪威油气资源储量分类标准;在储量资产上市时,采用的标准为SEC储量分类标准。

1.1 SPE 可采储量分类标准

石油工程师协会(SPE)可采储量分类标准(图1)将剩余可采储量分为证实储量和未证实储量。证实储量细分为已开发的和未开发的,未证实储量细分为概算储量和可能储量。SPE油气储量标准定义主要包括3项内容:

(1)证实储量:是指在现行经济条件、操作方法和政府法规下,根据地质和(或)工程数据分析,合理确信地评估,从某一指定时间以后,从已知油气藏可以商业开采的石油数量。如采用概率法,那么实际开采数量将等于或大于此评估值的概率至少有90%。

(2)概算储量:地质和(或)工程数据表明很可能开采出来的未证实储量。如采用概率法,实际开采数量将等于或超过评估证实与概算储量总和的概率应当至少50%。

(3)可能储量:地质和(或)工程数据分析表明比概算储量可采性更差的储量。如采用概率法,实际开采数量将等于或超过评估证实加概算加可能储量总和的概率应当至少10%。

图1 SPE储量分类标准

1.2 中国储委新标准

为了与国际储量分类标准接轨,中国储委分别于2004年和2005年颁布了《石油天然气资源/储量分类》和《石油天然气储量计算规范》。中国储委新标准框图见图2。

图2 中国储委新标准

中国储委新标准定义包括3项内容:

(1)探明技术可采储量是指满足下列条件所估算的技术可采储量:①已实施的操作技术和近期将采用的操作技术;②已有开发概念设计或开发方案,并已列入或将列入中近期开发计划;③以近期平均价格和成本为准,可行性评价为经济的和次经济的。继续向下分为探明经济可采储量和探明次经济可采储量。

(2)控制技术可采储量是指满足下列条件所估算的技术可采储量:①推测可能实施的操作技术;②可行性评价为次经济以上,继续向下分为控制经济可采储量和控制次经济可采储量。

(3)预测技术可采储量是指满足下列条件所估算的技术可采储量:①乐观推测可能实施的操作技术;②将来实际采出量大于或等于估算的技术可采储量的概率至少为10%。

1.3 俄罗斯储量新标准

俄罗斯储量新标准框图见图3。

图3 俄罗斯储量分类新标准

1.4 加拿大石油学会储量分类标准

目前,加拿大制定了一系列油气储量分类体系和评估规则。根据加拿大NI51-101法则之油气活动披露准则(Standards of Disclosure for Oil and Gas Activities),油气公司必须根据加拿大油气评估手册第一卷《储量定义和评估程序》(Volume 1 of the Canadian Oil and Gas Evaluation Handbook(COGEH))来进行油气储量分类,并作为所有储量评价的标准。

参照2000年SPE和WPC共同起草的《石油资源量分类和定义》,对于储量,COGEH推荐采用证实储量(1P)、证实储量+概算储量(2P)、证实储量+概算储量+可能储量(3P)来反映其概率水平,同时认为证实储量(1P)是相对较为保守的,证实储量+概算储量(2P)是较为现实的,证实储量+概算储量+可能储量(3P)是较为乐观的。对于证实储量(1P),其评估储量可采出的概率为90%或更高;对于证实储量+概算储量(2P),其评估储量可采出的概率为50%或更高;对于证实储量+概算储量+可能储量(3P),其评估储量可采出的概率为10%或更高。加拿大石油学会储量分类标准框图见图4。

图4 加拿大石油学会储量分类标准

1.5 SEC 储量分类标准

SEC是1929年10月由美国联邦政府成立的一个专门从事金融管理和市场监督的机构。为保证上市油气公司信息披露的真实性和可靠性,确保投资者的利益,SEC制定了油气储量评估规则。所有在美国上市的油气公司必须按照这一规则进行储量评估,并披露评估信息,信息的披露直接影响着上市石油公司的股票价值和信誉。在证券市场,油气储量及其价值的变化很大程度上预示着投资价值的变化。SEC标准评估的证实储量只是储量序列中最为可靠、风险最小的那一部分,也是在开发后肯定会获得经济回报的那一部分。SEC储量分类标准框图见图5。

图5 SEC储量分类标准

SEC储量分类标准定义包括3个方面:

(1)证实储量:在现行经济和操作条件下,由地质和工程资料证明将来从已知油气藏中能以合理的确定性采出的原油、天然气和天然气液的数量,即价格和成本以评估时的实际情况为准。价格的变化只考虑合同协议中提供的现有价格的变化,但不包括将来条件改变引起的价格上升。证实储量又分为证实已开发储量以及证实未开发储量。

(2)证实已开发储量:是通过现有井、采用现有设施和操作方法预期可采出的储量。对于通过注水或其他提高采收率技术补充天然能量和改善一次开采机理预期可获得的油气增加量,若划归“证实已开发储量”,仅仅是指在先导项目试验之后,或已安装的流程取得生产效果而得以证实增加的可采储量是可实现的。证实已开发储量包括正生产和未生产储量。

(3)证实未开发储量:是指预期从未钻开发井地区的新井中,或需要支出相当多的费用进行重新完井能够采出的储量。未钻开发井的地区仅限于那些与已钻井相邻的可生产单元。对于其他未钻井地区,只有具备与现有产层存在生产连续性的条件,才能够定位证实储量。任何地区,只要注水或其他提高采收率技术的实施尚在设想中,其储量都不能归为证实未开发储量,除非这些技术通过同一地区同类油藏进行的试验证实是有效的。

1.6 各类储量分类标准间对应关系

(1)中国储委新标准—SPE—SEC储量分类标准对比:经过储量套改的中国储委新标准与SPE和SEC标准有较好的对应关系(图6),同时存在一些比较小的差异:①中国储委新标准剩余可采储量管理目的是尽可能最大限度利用资源,偏重于计算技术剩余可采储量,反映油田开发水平的高低;②SPE标准适用于国际油公司间的资产评估,注重公平利益竞争,是得到广泛认可的真正国际化的中立标准,在储量交易过程中是被世界上大多数国家和油公司普遍认可的标准。

图6 中国储委新标准—SPE—SEC储量分类标准对应关系

(2)俄罗斯储量新标准与SPE分类对比:俄罗斯储量新标准的A级、B级、C1级和C2级可采储量分别对应SPE标准的证实已开发、证实未开发、概算和可能级别储量。

(3)SPE—SEC储量分类标准对比:SPE和SEC储量分类标准在技术可操作性、经济条件、时间属性、流体界面及含油面积等5个属性上具有明显不同(表2)。同时,SPE和SEC储量分类标准在储量标定方法上也存在一定差异,SEC储量分类标准更加严格;虽然SEC也认可类比法,但是要求油藏较类比油藏具有相同或更好的储层性质,而SPE只要求油藏性质类似即可(表3)。

表2 SPE—SEC储量分类标准对比(一)

表3 SPE与SEC储量分类标准对比(二)

2 储量管理国际通行标准发展趋势

展望世界油气资源与储量分类标准,可以看到其发展趋势:

(1)SPE标准是到目前为止最为全面和最具权威性的石油资源/储量分类标准,目前西方国家,尤其是美国、加拿大、澳大利亚和委内瑞拉等国的大油公司参照和直接使用的油气资源/储量的体系。近年来,中国、俄罗斯等国的储量标准也逐渐向此靠拢。

(2)对剩余可采储量实行动态管理:西方(尤其证券市场)的油气储量是运用“商业价值—资产经营—市场化可行性—可采储量—地质储量”的逆向思维来建立的,立足点在动态的剩余可采储量上;国际通行标准的分类,以剩余可采储量的可靠性和可利用程度划分为主,储量与评价程度、开发阶段紧密相连。

(3)剩余可采储量本身必须是经济的:对于储量,首先考虑经济极限,然后考虑现有储量的开采能否收回储量基准日之后的所有投资和成本,经济性对储量的大小有直接影响。储量评估标准的应用在部分地区受到区域限制,比如加拿大公司要求采用加拿大储量评估标准,哈萨克斯坦要求采用俄罗斯标准,目前世界上大多数咨询公司在开展储量评估时大多认可和采用SPE储量分类标准(表4)。

表4 储量评估公司开展项目评估时采用的储量分类标准对比

综上所述,中外油气储量分类与管理模式上存在以下差异(以美国为例):①油气储量用途上的差异,中国将其用于国家资源管理规划和指导勘探开发及中长期规划,而美国为满足国家法律、规定的要求和公司管理、竞争的要求;②油气储量概念上的差异;③油气储量计算时间上的差异,中国各级储量的计算与勘探开发阶段相联系,而美国计算储量一般不限于勘探开发阶段,根据需要,随时都可计算3P(Proved Reserves,Probable Reserves,Possible Reserves)储量,作为资产管理,计算更加频繁;④油气储量分类及可靠性的差异;⑤油气储量经济性上的差异,中国的油气储量计算对商业性考虑不够,存在部分探明储量无法动用情况,而美国证实储量必须是储量评价时具有经济性的,一般不存在不能开发的虚证实储量数据;⑥油气储量级别要求上的差异,产能把握性、地质储量可靠性和提高采收率方法方面存在差异;⑦油气储量管理模式的差异,国外油气储量管理的对象主要是可采储量、经济可采储量和剩余经济可采储量,强调的是储量的货币价值,国内现行油气储量管理的对象是地质储量,强调的是各种储量的序列结构。国外对油气储量的管理实行动态管理,分类评价的主导思想是在现有开采技术、经济约束条件下是否盈利,对达不到经济条件的储量进行及时的调整,降低储量级别,体现出鲜明的经济观和现实观。国内对开发储量的分类和管理比较粗放,对未来开发探明储量的分类和管理则较细,体现了鲜明的前瞻性和宏观性。

国外对油气储量的评价主要依靠经济条件、现有的工艺技术、现行的政府法规是否具有商业价值。国内现行的评价依据主要是根据勘探开发阶段对油气储量的认识程度。国内可采储量允许一定推测,而国外强调“眼见为实”。

3 油公司储量管理选用分类标准的原则

(1)从技术上能够更好地指导开发生产,为油公司制定发展战略、决策及有关海外在产油田的技术经济政策等提供依据。

(2)满足油公司储量资产评估及管理的需要:主要是国际油公司间储量资产横向对比以及对外发布储量资产信息的需求。

(3)满足国内储量管理需求。

(4)处理好油公司与海外在产油田所属资源国之间储量管理的关系:油公司储量资产分布在世界各地,如何同时满足油公司和资源国对开发生产项目储量管理的需要,处理好其中的分歧是需要解决的问题之一。

(5)处理好油公司与不同作业者之间的关系(对储量资产的评价达成共识):同一个项目拥有两个或两个以上作业者,如何处理好不同作业者之间的储量资产核实认同的关系是需解决的问题之一。

4 国际油气项目中的储量分类、评估和管理体系

(1)为加快我国油气储量评估与国际通用规则的接轨同步,海外项目储量管理要由地质储量为主转变为地质储量和可采储量并重,由静态储量为主转变为静态储量和动态剩余可采储量并重,以实现油气资产化动态管理。

(2)我国油气储量分类与国际通用标准的主要差别在探明经济可采储量方面(我国储量新标准虽考虑了证实储量的分类原则,探明剩余经济可采储量可以基本对应SPE/WPC的证实储量,但其细分又不能对应)。为与国际接轨,我国应增加对可采储量动态价值的考量,使我国的储量分类体系既符合国情与习惯,又能实现国际间交流合作与海外项目的正常经营要求。

(3)对于探明已开发储量的评估应按照SEC标准,采用国际通用的现金流法,计算剩余的可采储量的经济价值。

(4)为适应国外油气储量市场的激烈竞争和石油公司参与国际上储量转让与合作开采的要求,对包括探明已开发储量、探明未开发储量等不同级别的油气储量,都应建立净现值法和投资回收期法等多种不同的评估方法,为海外项目的投资决策提供技术支持。

(5)要按照SEC的做法,把储量作为一种资产,储量评估侧重于证实剩余经济可采储量和储量资产剩余价值的计算。计算一般分已开发储量的剩余价值和未开发储量的剩余价值。对已开发储量的评估主要应用产量递减分析法和数值模拟法。对未开发储量来说,应按照国际勘探和评价期,用类比模拟法和容积法等方法做好石油天然气可开采储量的评估、油井生产能力的早期评价、开发方式的早期预测、开发层系和井网的筛选、井网密度合理确定以及油田开发早期主要开发指标和早期的预测等工作。

(6)油气储量是一个海外油气开发项目赖以生存和发展的基础。油气储量评估则是项目获得成功的关键。根据国际石油市场原油价格、开发成本及油田变化规律,搞好海外油气项目的储量评估,是提高油田开发效果、实现利润最大化、投资回报最大化的有力保障之一。海外项目应该定期,尤其是重大投资决策或油价、税收政策发生变化或开采技术实现重大突破时,对油气的剩余价值进行重新评价,分析开发速度和投资、开发技术及成本结构的内在联系,并以此作为依据制定和修改有关部署和决策,调整投资方向。

参考文献

[1]何登发,马永生,杨明虎.油气保存单元的概念与评价原理[J].石油与天然气地质,2004,25(1):1~8.

[2]王庭斌.中国气田的成藏特征分析[J].石油天然气地质,2003,24(2):103~110.

[3]游秀玲,张玲,罗云秀.原油采收率影响因素探讨及油藏综合分类[J].石油与天然气地质,2004,25(3):314~318.

[4]赵文智,毕海滨.储量研究中油藏边界的确定方法[J].中国海上油气(工程),2005,17(6):379~383.

[5]胡建国.一种预测油气田产量的新型增长曲线[J].新疆石油地质,2006,27(5):569~571.

[6]陈元千,赵庆飞.预测剩余可采储量和储采比的方法[J].油气地质与采收率,2005,12(1):44~45.

[7]冉启佑,胡向阳,赵庆飞等.新区经济可采储量计算方法[J].石油勘探与开发,2004,31(5):77~80.

[8]郭齐军.对油田剩余经济可采储量及评估的讨论——以东辛油田为例[J].石油与天然气地质,2003,24(3):309~312.

[9]毕海滨,王永祥,胡允栋.浅析SPE储量分类中三级储量的相互关系[J].新疆石油地质,2004,25(4):420~422.

[10]石油可采储量计算方法[S].SY/T5367-1998.

[11]赵文智,毕海滨.浅析中国与西方在储量计算中确定有效厚度之差异[J].石油勘探与开发,2005,32(3):125~129.

[12]杨园园,胡志方,李薇等.油气储量价值评估方法及应用[J].河南石油,2006,20(3):17~21.

[13]陈元千,赵天森.预测油气田可采储量和剩余可采储量的新方法[J].中国海上油气,2004,16(4):254~258.

[14]苏映宏.油田开发中后期可采储量标定方法[J].石油勘探与开发,2005,32(6):94~96.

[15]陶自强,吕中锋,李红平等.水驱特征曲线在可采储量标定中的应用探讨[J].新疆地质,2006,24(4):447~449.

[16]Stout John L.The need for dynamic forecasting of recoverable reserves[C].SPE Economics and Evaluation Symposium 1977,(2):11~14.

[17]Stultz-Karim S P.Expert Determination in international oil & gas disputes:The impact of lack of harmonization in reserves classifications systems and uncertainty in reserves estimates[C].SPE Middle East Oil and Gas Show and Conference 2007,(3):12~14.

[18]Fetkovich M J,Fetkovich E J,Fetkovich M D.Useful concepts for decline curve forecasting,reserve estimation,and analysis[J].SPE Reservoir Engineering,1996,2(1):13~22.

[19]Fetkovich M J,Vienot M J,Johnson M D,et al.Case study of a low-permeability volatile oil field using individual-well advanced decline curve analysis[C].SPE Annual Technical Conference and Exhibition,1985,(9):22~26.

[20]朱九成,马贤圣.海外石油开发项目剩余可采储量快速评价[J].石油勘探与开发,1999,26(5):62~64.

[21]张宇,白鹤仙,邱阳等。油气经济可采储量评估方法[J].新疆石油地质,2006,27(1):99~103.

[22]Deutsch CV,Ren WS,Leuangthong O.Joint uncertainty assessment with a combined Bayesian Updating/LU/P-field approach[C].Annual conference of the International-Association-for-Mathematical-Geology,AUG 21-26,2005.GIS and Spatial Analysis,1~2:639~644.2005.

[23]Neufeld C,Deutsch C.Calculating recoverable reserves with uniform conditioning[C].Annual Conference of the International-Association-for-Mathematical-Geology,AUG 21-26,2005.GIS and Spatial Analysis,1~2:1065~1070.2005.

[24]Ghouri SS,Kemal A.Oil and gas resources in the Indus basin:History and present status[C].Symposium on the Indus River-Biodiversity,Resources,Humankind,114~131,JUL 13~15,1994.

[25]Patni S,Davalath J.Subsea HIPPS:A way to develop high-pressure subsea fields.SPE Annual Technical Conference and Exhibition[C].SEP 26-29,2004.SPE Production & Facilities 20(2):155~159.2005.

[26]Wei XP,Wu XQ.Study on the principles of dynamic space-time evolvement of sustainable utilization system of energy mineral resources and its optimal control[C].5thInternational Conference on Management,MAY 03-05,2004.Management Sciences and Global Strategies in the 21st Century,1~2:16~21.2004.

[27]张玲,袁向春,林豪等.国内储量计算与上市储量评估对比分析[J].中国西部油气地质,2006,2(3):13~16.

[28]崔传智,刘园园,赵晓燕.实用天然气可采储量标定软件的开发及应用[J].天然气地球科学,2006,17(6)854~856.

[29]Ewida A,Lever G,Power S.Terra Nova design challenges and operational integrity strategy[C].12thInternational Offshore and Polar Engineering Conference(ISOPE-2002),MAY 26-31,2002.Proceedings of the Twelfth(2002)International Offshore and Polar Engineering Conference,1:24~31.2002.

[30]Tengesdal JO,Sarica C,Thompson L.Severe slugging attenuation for deepwater multiphase pipeline and riser systems[C].2002 SPE Annual Technical Conference and Exhibition,SEP 29-OCT 02,2002.SPE Production & Facilities 18(4):269~279.2003.

[31]Wilson M,Moberg R,Stewart B,et al.CO2sequestration in oil reservoirs-A monitoring and research opportunity[C].5thInternational Conference on Greenshouse Gas Control Technologies,2000.Greenhouse Gas Control Technologies,243~247.2001.

[32]冉启佑,赵庆飞,方开璞等.水驱油田剩余经济可采储量计算方法[J].石油与天然气地质,2005,26(3):379~383.

[33]Sneider RM,Sneider JS.New oil in old places:The value of mature-field redevelopment[C].Conference on Petroleum Provinces of the 21st Century,JAN 12~15,2000.Petroleum Provinces of the TwentyFirst Century:63~84.2002.

[34]Rusk DC.Libya:Petroleum potential of the underexplored basin centers-A twenty-first-century challenge[C].Conference on Petroleum Provinces of the 21st Century,JAN 12~15,2000.Petroleum Provinces of the Twenty-First Century:429~452.2002.

[35]Cochran MD,Petersen LE.Hydrocarbon exploration in the Berkine Basin,Grand Erg Oriental,Algeria[C].Conference on Petroleum Provinces of the 21st Century,JAN 12~15,2000.Petroleum Provinces of the Twenty-First Century:531~557.2002.

[36]Bennion DB,Thomas FB,Schulmeister B.Retrograde condensate dropout phenomena in rich gas reservoirs-Impact on recoverable reserves,permeability,diagnosis,and stimulation techniques[C].Canadian International Petroleum Conference,JUN 12~14,2001.Journal of Canadian Petroleum Technology 40(12):5~8.2001.

[37]俞启泰.逐年计算水驱油田可采储量方法[J].石油勘探与开发,1996,23(2):52~56.

2003年美国实施钢铁保障案

2003年美国实施钢铁保障案

一:背景

根据2002年3月5日颁布的总统令,3月20日,美国限制钢铁进口的“201条款”正式启动,美国对包括钢材、长板在内的主要进口钢铁品种采取保障措施,实施为期3年的关税配额限制或加征高达8%-30%不等的关税。这是迄今为止美国对进口钢铁产品采取的最为严厉的贸易限制措施。和以往出台的保护钢铁产业的贸易救济措施相比,此次钢铁保障措施具有涉及国家众多、被调查产品范围广、保护措施持续时间长的特点。在国际社会,受到保障措施限制的有关国家,如欧盟、日本、中国等,采取了相应的报复或变相报复措施;世界贸易组织于2003年3月26日裁定,美国去年对 进口钢铁征收30%的关税违反了国际贸易规则。 这个由三人组成的世贸专家小组在中期报告中指出,导致美国政府开征这些关税的调查报告中的论点不符合世贸组织有关保护的条款。

二:“WTO皇冠上的明珠”——争端解决机制

(一)我国首次通过多边机制处理中美贸易争端

我国通过世贸组织争端解决机制解决中美钢铁贸易争端,就美国“201钢铁保障措施”要求世贸组织设立专家组,这是中国加入世贸组织后第一次运用多边机制来解决双边贸易争端。争端解决机制的一个主要作用,是能够确保经济弱国对经济强国的不公平贸易行为提出挑战,这当然包括发展中国家可以利用这一机制解决与发达国家的贸易争端。

通过多边机制解决双边贸易摩擦和争端,是我国加入世贸组织后的一项重大权利。而在中国加入世贸组织之前,对这类争端,我们只能通过双边谈判和诉诸对方国家法院,很难获得公平处理。由于我们加入世贸组织对美国这种行为共同提出挑战的或者是不满的是大多数的世贸组织成员,最主要的钢铁产品的贸易伙伴基本上都加入到中国这个阵营,那么这样一来毫无疑问在谈判中,美国处于一种很明显的不利的状态。 由此可见贸易争端解决机制是WTO不可缺少的一部分,是多边贸易机制的支柱,在经济全球化发展中颇具特色。因此WTO争端解决机制 被称为“WTO皇冠上的明珠”。

(二)争端解决机制的特点:

1.磋商程序:在关贸总协定及WTO的贸易争端解决机制的程序方面与法庭有一定的相似的地方,但最大的区别在于首先在引起贸易争端的成员国之间进行磋商,并自行解决贸易争端。因此,在贸易争端解决机制的第一阶段是由国家政府之间进行贸易磋商,甚至当案件已经发展到其他阶段时仍然可以进行磋商和调解.

2.报复机制,对违反WTO规则的政府有一定的惩戒性。当违背义务的一方未能履行建议并拒绝提供补偿时,受侵害的一方可以要求争端解决机构授权采取报复措施,中止协议项下的减让或其它义务。这意味着,当一方违背其在1994年关贸总协定或一个有关协议项下的义务时,受侵害的一方在争端解决机构的授权下,可以提高从违背义务的一方进口货物的关税,所涉及产品的贸易额应相当于被起诉的措施所带来的影响.争端解决程序规则规定此类报复行为应由争端解决机构授权,并尽可能在专家小组或上诉机构判定在违背义务的关贸总协定、服务贸易总协定或知识产权协定的同一部门内采取。但当争端解决机构认为这样做不可能时,则可以授权在同一协定项下的其它部门采取报复措施。只有在极个别的情况下,并且作为最后的办法,争端解决机构才能授权采取跨协定的报复行为,如对于违背服务贸易总协定或知识产权协定项下的义务时可授权采取提高货物关税的办法,予以报复。但是,提供补偿和由争端解决机构授权采取报复是临时性的措施。最终的结果应是违背义务的一方实施建议。争端解决程序规则要求争端解决机构对案例进行审议,以确保建议的全面实施。

3.多边贸易争端解决机制:世贸组织成员承诺,不应采取单边行动以对抗其发现的违反贸易规则的事件,而应在多边争端解决制度下寻求救济,并遵守其规则与裁决。

(三)钢铁案中看到的争端解决机制的缺陷:——执行期限过长

在世贸的框架内解决争端问题,需要经过以下几个阶段:磋商:这一阶段最长的时间为60天。发生贸易争端后,在采取措施之前,争端各方面都必须进行磋商,以寻求自行解决贸易磨擦的办法。专家组:如果磋商失败,起诉方可以要求任命专家组。在贸易争端双方提交仲裁申请后,专家小组提出裁决报告的期限一般是6个月,可以延长但无论如何不能超过9个月 上诉 : 任何一方就专家组做出的裁决均可提出上诉,上诉必须根据有关法律的问题及与上诉有关的事由提起上诉,上诉不审理现有的证据或审查新的证据。上诉可以确认、修改或推翻专家组的法律调查结果和结论。一般情况下,上诉不应超过60天,因特殊原因可以延长到90天。 争端解决机构必须在30天内接受或否决上诉报告.裁决的执行 :裁决以后,败诉方应立即纠正,如果不按裁决执行,那将做出补偿或者承担对它的处罚。

由此可以看出,虽然WTO的争端解决机制已经对各个环节的时间进行了限制,比较GATT时期的争端解决程序大大缩短了时间。但是,从向DSB提出诉讼开始到做出裁决的过程达近1年。………..如果不服裁决,可以申诉。从立案到申诉结束做出最终裁决的整个过程将要有15个月。但是,商机往往一闪即逝,经过如此漫长的等待,即便最后公正的裁决下来,并且得到了执行,对于一个国家,一个行业尤其是那些对外部经济依赖性很强的国家和部门而言影响可能已经是巨大而难以弥补的了。

三:”双面佳人”-保障措施

(一)保障措施概述

关贸总协定所致力于创建的多边贸易体制,要求各成员在处理它们之间的经济贸易关系时,应以提高生活水平、保证充分就业、保证实际收入和有效需求的大幅稳定增长,实现世界资源的充分利用以及扩大货物的生产和交换为目的。实现这一目的的具体手段是通过谈判达成互惠、互利的安排,实质性削减关税和其他贸易壁垒,消除国际贸易中的歧视待遇。但关贸总协定起草者们认识到,要想让各国积极地参与这场“运动”,必须减少它们对由此而可能带来的不利后果的担忧,即由于关税的降低和其他贸易壁垒的减少,外国有竞争力的产品可能大量涌入,对本国的产业造成冲击,进而影响本国经济的发展和政治的稳定。因此,他们就为关贸总协定设计了一个特别的保障性措施,即“对某些产品进口的紧急措施”(关贸总协定第19条)。根据这一规定,成员国在因不能预见的情况和进行关税减让而导致外国产品进口大量增加,以至于对本国同类产品或直接竞争产品的生产者造成严重损害或严重损害威胁时,可以对该产品全部或部分中止谈判中所承诺的义务,或撤销、修改关税减让,即该成员可以恢复已承诺取消的配额等限制贸易的措施,或者重新提高已经降低的关税。

保障措施是给WTO成员一种机会,即在贸易自由化的过程中,在特殊情况下援用一种有效的救济,以临时保护国内产业。 反倾销与反补贴不同的是,针对对象是这一产品的所有进口方,涉及面很广。关贸总协定在近50年的历史中,成功地组织了八轮谈判,使各成员的关税大幅度降低,其他贸易壁垒也大大减少。应当说,这里也有“保障措施”的一份功劳(据统计,从1950年至1994年,各成员共采取了150次保障措施),因为正是有这个“安全阀”,各成员才放心大胆地降低外国货物进入本国市场的门槛,使多边贸易谈判结出了累累硕果。采取保障措施所必备的这些法律条件规定在WTO《保障措施协议》和与GATT1994第19条.

(二)保障措施实施的条件:

1进口增长(such increased import)

协议第2条第1款规定,进口增长指“数量增长”,而非进口价值或金额的增长。这种增长包括两种情况:绝对增长和相对增长。 绝对增长是指产品的进口数量在某一段时期内的绝对增加,如去年进口1000件,今年进口2000件。相对增长是指在某一段时期内产品的进口数量相对于进口方内部生产而言的相对增加,这往往反映在市场份额的变化方面。如,去年进口某产品1000件,同期国内产品的销量为5000件,今年进口仍为1000件,但国内产品的销量却下降到了3000件。这种情况就属于相对增长。在相对增长的情况下,进口量并不一定发生变化。一些学者指出,“相对增长”这一概念不尽合理,因为它等于是把国内产业调整的负担转移到外国产品身上,是贸易保护主义的一种体现。而在美国钢铁措施保障案中, 按照美国法律的规定,实际增加和相对于国内生产增加,都属于增加. WTO专家组否认了美国实施保障措施的两个前提条件,即“进口已经增长,这种增长既可以是相对于过去进口量的实际和绝对的增长,也可以是相对于国内生产的增长”,以及“这种增长正在对国内产业造成严重损害,或者存在严重损害的威胁”。 报告指出,美国夸大了进口增长的数量,把从北美自由贸易协定国家加拿大和墨西哥的进口量也计算在进口的总量中,实际上协定国之间不存在进口数量的限制。

2国内产业存在严重损害或严重损害威胁状况

协议第4条第1款规定,“国内产业”应理解为在进口成员方领土内生产相似产品(like product)或直接竞争产品的国内生产者全体,或相似产品或直接竞争产品的总体产量占该成员国内总产量主要部分的生产者。与《反倾销协议》不同的是,《保障措施协议》没有对后一种情况下产量的百分比规定下限。需要注意的是,关税同盟既可作为一个整体实施保障措施,也可以仅代表同盟的某个成员实施保障措施。当关税同盟作为一个整体实施保障措施时,对严重损害或严重损害威胁的认定则应以整个同盟存在的情况为基础;而当代表某一个成员实施保障措施时,则应仅以该成员的产业情况为基础来确定严重损害或严重损害威胁,保障措施的实施也仅限于该成员。

“严重损害”是指对国内某一产业的状况造成重大的总体损害。由于各成员经济发展水平不同、相关产业的成熟度也有所差异,因此不可能事先就何为“严重损害”确定一个非常明确的量化标准,而且这样做也并不科学。但是从东京回合和乌拉圭回合的谈判可以看出,标准问题是谈判各方非常关注的一个问题。标准过高则会迫使成员在多边规则之外去寻求一些不正当的解决途径,而标准过低则会导致保障措施的滥用,进而严重扭曲国际贸易。为了在尽可能的情况下统一各成员的实践,协议规定,在评估国内某一产业是否存在严重损害或严重损害威胁时,进口成员的调查机构必须评估与该产业状况相关的所有客观的和可量化的因素。协议还特别列举了一些必须评估的因素,包括绝对或相对条件下的有关产品进口的比例和数量,增加的进口所占有的市场份额,销售水平、产量、生产率、设备利用率、盈亏及就业的变化情况。从实践角度讲,要评估“所有相关因素”是一件非常困难的事。美国小麦面筋保障措施案专家小组以一种很务实的方法确定了“所有相关因素”的最小范围,即协议第4条第2款所明确列举的因素和保障措施调查中利害关系方所明确提出的其他因素。“严重损害威胁”应理解为危急且显而易见的威胁,必须有事实依据,不能仅根据指控、推测或极小的可能性便裁定“存在严重损害威胁”。 在确定严重损害或者威胁是否存在时,ITC考虑它认为相关的所有经济因素,包括,但不限于:一、严重损害:国内产业生产设备重大闲置,相当数量的公司无法在一个合理的利润水平进行国内生产经营活动,在该国内产业内有重大的失业或者待业。二,严重损害威胁:销售或市场份额下降,库存多并且增加(不管保存者是国内生产商,进口商,批发商还是零售商),国内产业生产,利润,工资,生产能力或者就业下降的趋势;国内产业中的公司无法获得充分的资金对其国内工厂和设备进行更新,或者无法维持现有研发支出的水平;由于第三国市场上的进口限制而导致美国市场成为该产品出口转移的主要目标.

3、进口增加与严重损害或威胁之间是否存在因果关系(《保障措施协议》第4条第2款)

保障措施协定》第4条第2款(b)项明确规定,调查机关应根据客观证据,确定进口增加与严重损害或损害威胁之间存在因果关系(causal link)。对于如何确定这种因果关系,第4条第2款(b)项的第二句话提供了一项重要的标准:如果进口增加之外的因素同时对国内产业造成损害,则这些因素造成的损害不得归咎于进口增加(such injury shall not be attributed to increased imports)。这常常被称为“不得归咎要件”(non-attribution)。美国法律对"实质性原因"的定义是:重要并且不比其他原因次要的原因(a cause which is important and not less than any other cause)。因此,进口增加必须既是严重损害或者威胁的重要原因,同时与任何其他原因相比,又必须相等或者较大。在调查中,ITC确定了几个进口增加之外的给钢管产业造成损害或威胁的因素。在适用实质性原因标准时,ITC分析了这些因素的相对重要性,以确定这些其他因素与进口增加相比是否更为重要。ITC特别注意了钢管需求下降这个因素。ITC虽然承认需求下降导致了严重损害,但并不比进口增加重要。ITC因此得出结论,认为满足了实质性原因的标准,进口增加与严重损害之间的因果关系存在。

4、是否存在未预见的发展(unforeseen developments,GATT第19条)

专家组认为,在采取保障措施时,必须证明未预见的发展,这在WTO法中已经得到确定。但在钢管案中,ITC报告没有提及这一点;美国后来提出的油价下降和金融危机,在ITC报告中都未予以审查。ITC报告提到油价下降,是为了审查造成损害的另一因素。关于金融危机,美国称ITC报告中说过,有些生产商认为,进口增加的一个原因,是亚洲金融危机在该地区所造成的需求下降。但专家组认为,这很难说证明了未预见的发展。

5、是否为紧急行动(GATT第19条)

专家组认为,尽管第19条名为"对特定产品进口采取的紧急行动",但条文中没再提及紧急行动一词。该规定的通常含义并不要求成员在采取保障措施之前,证明紧急状况的存在;紧急行动一词只是说明了保障措施的性质。尽管标题提到了紧急行动,可能会给GATT第19条和《保障措施协议》带来实质性的义务,但标题本身并不构成实质性义务。《保障措施协议》第11条虽然也提到了紧急行动一词,但它同样没有给成员增加什么义务。

(三) 你提高关税我以牙还牙 保障措施护身利器可能成为新的贸易壁垒

美国的保障措施,不但引发连锁反应,掀起新一轮向我国出口钢材的浪潮,而且欧盟、泰国、委内瑞拉等国家和地区也提出了限制钢铁进口的措施,有些国家还威胁将采取涉及农产品和其他工业品的报复性措施。如此循环下去,可能引发全球范围内的贸易保护、救济以及交叉报复。只是“冤冤相报何时了”,贸易战一旦开打,很有可能波及多种产业。从经济上看,保障措施的目的是保护低效而无竞争力的企业,对其他国家有竞争力的企业是一种抑制,而且处罚了最有效率的出口国,实践中也常常导致贸易额下降,政治摩擦增加(美日汽车争端就是个例子)。从关贸总协定的纪律上看,这种协议是两国间数量限制的安排,逃脱了多边体制的监督,此风若长,势必对多边体制产生破坏性作用。但由于关贸总协定并未对这个问题有明确规定,所以一直拿它没有办法,此措施也因而被称为“灰色区域措施”。

四:产品排除——平衡要求采取保障措施的国内产业的利益和公共利益之间的矛盾而采取的方法

美国在201钢铁保障措施中采取产品排除,实际上是一种利益平衡的需要。与反倾销和反补贴一样,保障措施作为一种贸易救济措施,其目的是为因国外产品进口而遭受严重损害或严重损害威胁的一国国内产业提供救济。但是保障措施的调查和实施往往涉及众多利害关系方的利益,除国内产业外,还有被调查产品下游产业的利益、最终消费者集团的利益以及可能受他国贸易报复影响的产业的利益,即公共利益。实际上,产品排除就是在国内产业利益和公共利益之间提供了一种利益平衡的机制,在保障措施过于严厉可能损害公共利益的情况下,通过产品排除来弱化保障措施的效果,以取得各利害关系方之间利益的重新平衡。自美国政府启动产品排除措施以来,多达数百种的产品得到了豁免,其主要受益方为欧盟和日本,这有效地缓解了美国与其主要贸易伙伴之间因201钢铁保障措施所产生的贸易摩擦。事实上,自美国公布产品豁免清单以来,欧盟和日本实际上已经放弃了进行贸易报复的计划,而转向争取更多产品豁免的谈判。从美国钢铁保障措施的实践来看,产品排除成为美国政府与其主要贸易伙伴进行贸易谈判的一个非常有效的手段。美国的钢铁保障措施引起了其主要贸易伙伴欧盟和日本的强烈反对,欧盟和日本均要求美国对其进行贸易补偿,并拟定了数亿美元的贸易报复清单。但是在双方谈判的过程中,美国配合谈判的需要,陆续公布了八批产品排除的清单,将若干欧盟和日本对美出口的重要钢铁产品排除出本次保障措施调查范围之外,通过减轻欧盟和日本钢铁生产商对欧盟和日本政府的压力,美国政府为自己在贸易谈判中赢得了更多的主动性。实际上,在这八批产品豁免清单发布后,欧盟和日本实际已经放弃了其贸易报复的计划。

五:在规则中游戏,而非游戏规则

(一) 我国在WTO规则中游戏的第一次成功的实践

1中国的反应

我国是美国的钢材主要供应国,关税突然提高,所受冲击可想而知。中国数亿美元的对美出口钢铁产品受到美国保障措施的影响。 因此,2001年6月28日,美国国际贸易委员会正式决定立案对钢铁产品进口进行调查后,中国政府即发表声明,表示中国政府对此严重关切,并将全力维护中国钢铁行业的正当权益并密切关注事态的进展。 随后,中方聘请美国律师,于7月24日,以中国钢铁工业协会和中国五矿化工进出口商会的名义,代表中国钢铁产业向美国际贸易委员会正式递交了参加201条款调查的申请文件以及对企业提供的生产数据予以保密的申请。这两份文件的按时递交,确保了我钢铁产业可全面参与后续程序的调查,并在后续程序中为自身合法利益进行有效抗辩。

公布对进口钢铁201保障措施调查案最终救济方案后,中国政府发表声明,认为美国政府的这一决定将对中国钢铁企业对美正常出口造成严重影响,使企业蒙受巨大损失,中国政府表示强烈不满;美国钢铁产业当前面临的问题不能归咎于外来进口,中国钢铁产品的少量对美出口更是不足以对美国钢铁企业构成损害或损害威胁;美国政府的这一决定不符合世贸组织规则,中国政府将保留向世贸组织争端解决机制提起申诉的权利。

中国政府根据WTO保障措施的有关规定,于3月14日向WTO提出就美201钢铁保障措施案与美国进行磋商。中国政府同时发表声明指出,美国作为世界主要贸易大国之一,对维持国际贸易秩序负有重大责任,应当充分考虑到此举对国际贸易秩序造成的重大损害。事实上,美国钢铁产业当前面临的问题不能归咎于外来进口,而是其内在产业结构不合理所造成的。采取保护主义措施只会阻碍产业结构的良性调整,而无助于问题的解决。况且,中国向美国出口相关钢铁产品占美国进口同类产品比例很小,根本未对美国钢铁业造成严重损害,中方要求美方应充分注意到中国的具体情况,妥善解决该问题。中美两国互为重要的贸易伙伴,两国经济具有很大的互补性。中方希望通过双边磋商尽快解决中国关注的问题,避免中美经贸关系受到损害。 3月22日,中国与美国的201钢铁保障措施在华盛顿进行了磋商。磋商中,中国代表团严正声明美方的做法违反了WTO的有关协议,并着重要求美国政府正视中国是发展中国家的事实,对中国输美全部钢铁产品适用发展中国家待遇。此外我代表团还向美方提供了贸易补偿要求,并声明保留根据WTO协议采取进一步措施的权利。 3月26日,中国正式要求与美国进行WTO《争端解决谅解》项下的磋商。 4月11、12日,中国、欧盟、日本、韩国、瑞士和挪威6方就美国“201钢铁保障措施”在日内瓦与美方举行了WTO《争端解决谅解》项下的磋商。磋商中,6方均对美国违背WTO有关规定、实行贸易保护主义的保障措施表示遗憾,要求美国立即终止该措施。中国代表团还就涉及中国实质利益的问题重点阐述了中方立场。磋商结束后,6方发表了联合新闻声明。

鉴于中国政府已根据WTO的有关规定与美就有关问题进行了保障措施和争端解决机制项下的正式双边磋商,但美方未对中方提出的关于补偿、排除等要求给予明确答复。按照WTO相关程序规定,我驻WTO代表团于5月17日(日内瓦时间)向WTO货物贸易理事会递交了中国对美部分产品中止减让产品清单,清单中包括自美进口的部分废纸、豆油和电动压缩机。中国将在WTO争端解决机构最终裁决美国201钢铁保障措施违反WTO有关协议后,对来自美国的上述产品加征24%的附加关税,加征后的关税额为9400万美元。 5月27日,中国正式向WTO请求设立专家组。 WTO于6月24日设立本案中国专家组。后根据WTO的有关规定,争端各方进行协调,由同一专家组审理中国、欧盟、日本、韩国、瑞士、挪威、新西兰和巴西8方提出的请求。

此外,中国自5月21日开始,对部分钢铁进口产品进行保障措施调查,并从5月24日起的180天内,对9种钢铁进口产品(普通中厚板、普薄板、硅电钢、不锈钢板、普盘条、普通条杆、普通型材、无缝管和钢坯)实施关税配额;关税配额内进口产品仍执行现行进口关税税率,关税配额外进口产品在执行现行进口关税税率的基础上加征7-26%的特别关税。

2中国为保护国内钢铁产业实施的保障措施

2002年1到5月份,日本向美国出口的冷轧薄钢板下降了61?24%,但与此同时,日本向中国出口的钢材上升了39?8%,俄罗斯向中国出口的钢材上升了45?16%,欧盟对中国出口的钢材上升了44?13%。他们的进口钢材大量的转移到中国来对我们钢铁产业已经构成了严重的损害和威胁。 为防止国际钢材市场的过剩钢材冲击国内市场, 2002年11月19日,外经贸部发布公告:一、 自2002年11月20日起,对热轧普薄板、冷轧普薄板(带)、彩涂板、无取向硅电钢、冷轧不锈薄板(带)等5类进口钢铁产品实施最终保障措施。最终保障措施采取"关税配额、先来先办"的方式。在规定数量内进口产品仍执行现行适用关税税率,规定数量外进口产品在执行现行适用关税税率的基础上加征关税(10.3-23.2%)。最终保障措施在实施期间将逐步放宽。二、最终保障措施的实施期限为3年(包括临时保障措施的实施期限),自2002年5月24日至2005年5月23日。 三、 不适用最终保障措施的临时保障措施涉案产品在临时保障措施实施期间加征的关税将予以退还,有关办法另行公布。四、 对进口份额不超过该类产品进口总量3%的原产于发展中国家/地区的产品不适用最终保障措施,但进口商需提供来自不适用最终保障措施国家/地区的产品原产地证明。五、最终保障措施实施期间,对外贸易经济合作部可以根据有关情况的变化,依法审查最终保障措施的形式和水平。 至此,中国正式采取了第一个保障措施。

通过这个被誉为中国入世第一案的钢铁保障措施案,中国学会了怎样在了游戏中生存,完成了从守门员到主力前锋的角色转变.以前“在世贸大门之外,中国往往是只能守、不能攻,进了大门,就可以变守为攻,利用WTO规则来保护自己.

(二) 美国的败诉启示我们要慎用保障措施

上述保障措施,有些被诉诸WTO争端解决机制。至2002年7月,在WTO已经审结的5个保障措施案件中,所有采取保障措施的国家都败诉了。 实施保障措施所必须遵守的条件的严格性是显而易见的。采取这种措施必须遵守严格的纪律。这些纪律体现在以下的基本法律问题:一、关于调查的问题:进口是否增加,是否存在严重损害或者严重损害威胁,进口增加与严重损害或威胁之间是否有因果关系,是否存在未预见的发展,是否为紧急行动;二、关于措施的问题:措施是否在必要限度内,措施是否遵守了最惠国待遇原则,措施是否遵守了对等性原则,措施是否遵守了关于发展中国家豁免的规定;三、关于程序问题:是否提供了事先磋商的充分机会,是否提供补偿。

WTO对进口增加与国内产业严重损害因果关系的要求非常严格;每一个案件都败在这个点上。特别是因果关系的论证,如何将其他因素造成的损害与进口增加造成的损害区别开来,成为一个几乎无法克服的难题。 这向我们提示:保障措施一定要慎用。

六银行全部暂停账户原油开仓!工行连天然气、铜和大豆都停了

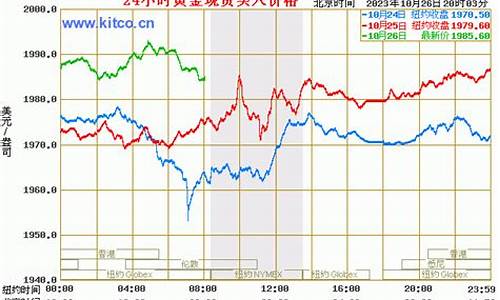

4月28日上午9:00起,工商银行官网暂停账户原油、账户天然气、账户铜和账户大豆全部产品的开仓交易,持仓客户的平仓交易和已经预设的转期,以及连续产品份额调整均不受影响。至此,国内推出账户原油交易的六家主流银行全部宣布暂停账户原油开仓,而工行更是成为首家主动宣布暂停所有能源和农产品账户开仓交易的大行。

业内人士认为,在国际油价暴跌至负值导致中行原油宝众多客户惨遭“穿仓”之后,这些银行主动按下“暂停”键,可以有效防止出现类似风险,同时也说明银行业内或许正在开展账户商品交易的全面自查梳理,未来监管部门对银行开展衍生品相关业务的要求会更严,标准会更高。

中行率先宣布暂停新开仓

北京时间4月21日凌晨,美国WTI05原油期货合约在最后交易时段,价格一度暴跌至-40.32美元/桶,最终结算价报-37.63美元/桶。挂钩该合约的中行原油宝产品以此价格为投资者平仓,导致多头持仓客户的本金

一夜归零,还倒欠中行大笔保证金。

4月22日,中国银行发布《关于我行原油宝业务近期结算和交易安排的公告》称,鉴于当前的市场风险和交割风险,自当日起暂停客户原油宝(包括美油、英油)新开仓交易,持仓客户的平仓交易不受影响。

其余五家银行迅速跟进

事实上,国内共有六家银行推出账户原油业务。除中行外,还有工行、建行、交行、民生和浦发。虽然这些银行并未出现这种亏完保证金还要倒赔的险情,但受到“原油宝”事件的警示,它们迅速跟进中行,也纷纷宣布暂停。这些银行均表示,作出这样的决定是出于对国际原油市场价格、流动性等风险因素的考虑。

4月22日当天,建行就发布公告称,鉴于当前的价格风险和流动性风险等因素,根据相关规定,自公告之时起,暂停账户原油Brent与账户原油WTI品种月度合约的开仓交易,持仓客户的平仓交易不受影响。

当日建行还发布了一份“关于账户商品交易业务WTI200约交易规则的提示公告”。公告称该行有权调整这一合约的到期处理时间和处理规则,对客户到期未平仓持仓进行现金结算;建议客户充分关注近期原油市场价格波动风险,可以在该合约到期前选择主动平仓。

交行4月22日那天也向客户提示风险,同时表示,因国际市场出现异常状况(包括但不限于国际市场报价中断或价格瞬间出现大幅波动),交行有权暂停交易或调整报价。

次日,,交行和浦发正式宣布暂停账户原油业务新开仓。交行称,鉴于当前原油市场价格风险和流动性风险等因素,暂停记账式原油产品的新开盘交易,现有持仓客户的平盘交易不受影响。浦发则宣布:鉴于当前原油市场价格风险和流动性风险等因素,自2020年4月24日早8点起,暂停账户原油产品的开仓交易(市价、挂单开仓交易均无法成交),合约到期后无法展期;现有持仓客户的平仓交易不受影响。

4月25日,民生银行也宣布,鉴于当前的价格风险和流动性风险等因素,自4月27日早9点起,暂停账户能源北美原油、国际原油的开仓交易,持仓客户的平仓交易不受影响。

值得注意的是,虽然都暂停了新开仓交易,但对于已经持仓的客户,各家银行的处理并非完全一致。其中建行明确表示有权调整200约的到期处理时间和处理规则,对客户到期未平仓持仓进行现金结算;浦发则向客户明示合约到期后无法展期。但工行规定,持仓客户已经预设的转期以及连续产品份额调整不受影响。

银行账户商品交易不只有原油

北京青年报记者了解到,国内银行推出的账户商品交易模式基本类似,业务内容也并不限于账户原油。

根据建行官网介绍,账户商品包括账户能源、账户基本金属和账户农产品等三大类。账户能源包含账户原油WTI、账户原油Brent等,账户基本金属包括账户铜等,账户农产品包括账户大豆等。账户原油WTI价格参照纽约商品交易所(NYMEX)西德克萨斯轻质原油(WTI)期货价格,账户原油Brent价格参照洲际交易所(ICE)布伦特原油(Brent)或者纽约商品交易所(NYMEX)布伦特原油(Brent)期货价格;账户大豆价格参考芝加哥期货交易所(CBOT)大豆期货合约报价;账户铜价格参考纽约商品期货交易所(COMEX)铜期货价格。

各家银行的产品设计和交易规则都类似。比如,都采取只记份额、不提取实物的方式,都有人民币和美元两个币种,T+0交易,客户通过先买入后卖出平仓或(看涨做多)或先卖出后买入平仓(看跌做空)获取价差收益。客户都可以通过网上银行、手机银行等电子渠道进行开户和交易。

但是各家银行的投资起点和交易点差等细节还是有显著区别。比如,有的银行的账户原油起点为1桶,有的银行为0.1桶。交易点差的差异则比较大,同一家银行不同品种之间还有区别。有的银行大部分品种点差稳定在1%,有的银行部分品种会高达5%。

特别是移仓日期的选择,各银行也有所不同。中行规定在合约最后交易日前一天移仓,其他银行选择提前5-6天。正因如此,只有中行的原油宝这次惨遭“围剿”,其余银行都逃过一劫。

工行还停了账户天然气、铜和大豆

目前来看,其他银行都只暂停了账户原油的开仓,只有工行把范围扩大到账户天然气、账户铜和账户大豆。

有业内人士认为,最为国内最早推出账户原油交易的银行,工行对账户商品交易业务还是相对比较谨慎。三月中旬,国际原油市场价格剧烈波动,油价跌成“矿泉水价”,趁机抄底的投资者日益增多,却发现工行当时已经暂停人民币账户的买入交易。

自3月13日起,工行APP已暂停人民币账户北美原油和国际原油两个连续产品的买入交易,平仓交易、美元账户原油投资则不受影响。客户在下单确认时,工行APP会提示:“由于您购买产品已达到我行人民币账户商品和账户外汇总交易净额上限,目前已不能买入新开仓(做多),平仓不受影响;待总交易净额恢复到限额以内后,您将可以重新买入新开仓。”

工行人工客服则称,因为总交易金额达到上限,人民币账户原油、人民币账户天然气、人民币账户大豆、人民币账户外汇都无法进行新开仓业务,但是客户可以通过先卖出后买入的方式交易。

北京青年报记者了解到,有客户当时因为无法在工行做多抄底,转战中行原油宝,结果惨遭“负油价”绞杀。

账户原油交易到底是业务创新还是钻监管漏洞?

“原油宝”穿仓之后,众多投资者亏损惨重,正在与中行和有关部门交涉。目前,该事件最后如何处理尚无最终结果,但业内人士已经在检视此类由银行推出的账户商品交易存在的风险隐患。

北京青年报记者了解到,众多投资者对中行原油宝的质疑包括:是不是推销给了风险不匹配的投资者;到底算理财还是算期货;归银保监会还是证监会监管;究竟合不合法。而这几个问题对于开展此类业务的其他银行一样适用。

不同风险的产品匹配不同风险承受能力的投资者,近年来,股票、期货、私募基金等风险较高的投资领域一直在完善这一制度,但对于以安全稳健为特色的银行来说,似乎考虑得并不充分。

原油宝挂钩的是境外原油期货合约,风险高,对专业金融知识的要求高,并不适合普通投资者。但是在银行的“包装”下,这类产品门槛低至几十元就能参与,也没有杠杆,无论是银行还是投资者都觉得风险可控,风险等级也只定为R3级,平衡型投资者就可以参与。但事实上,这次原油宝的风险比R5还大。所以,“原油宝”的一些客户连做多做空都不知道,完全以买股票的心态操作。

事实上,随着国际油价波动,从境外交易所修改规则允许出现负值开始,原油期货就出现了穿仓可能,只不过中行没有及时调整规则,普通投资者更是想也想不到。而其他银行只不过凑巧提前移仓躲过一劫,但之前他们也跟中行一样,并没有就负油价专门进行风险提示。

此外,从进入门槛看,这些账户商品交易都存在对国际期货标准的交易单位进行拆细的操作。比如,国际市场原油期货合约的最小交易单位1手是1000桶,而国内这些银行1手就是1桶,0.1桶就可以交易。有监管人士表示,这些产品的设计原理,实则缘起于银行根据客户实际需要推出的结售汇业务,此后不断延伸至贵金属及商品领域,但已经逐渐偏离了银行最熟悉的业务领域。

原油宝到底应该归银监会监管还是归证监会监管也是一个叫人难回答的问题。如果把它视为参与境外期货交易,就该归证监会同商务部、国资委、外汇局等部门共同监管,可它又没有杠杆,跟一般期货还是有区别,而且这些投资者也不是直接在境外期货交易所交易;如果把它视为银行理财产品,就应该由银保监会监管,可它实际做的又是境外期货合约的交易,跟代客理财完全不同。

因此,有业内人士指出,这类银行推出的账户商品交易,目前还处于监管的灰色地带。也正因为如此,留下了很多漏洞需要银行和监管部门一起修补完善。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。